Il regime forfetario (art. 1, co. da 54 a 89, L. n. 190/2014) è stato oggetto di rilevanti modifiche da parte dell’art. 1, co. 54, L. n. 197/2022 (Legge di bilancio 2023) a decorrere dal 1/01/2023, con l’introduzione:

– di un maggior limite di ricavi/compensi dell’anno precedente, portato a €. 85.000

– di una causa di decadenza retroattiva

| VERIFICHE PER L’ACCESSO/PERMANENZA NEL REGIME FORFETTARIO |

Il contribuente deve soddisfare due distinte previsioni normative, che si giustificano con “l’orizzonte temporale” in cui operano, denominate requisiti d’accesso/permanenza e cause ostative:

✓ per le sole neoattività: i requisiti d’accesso vanno valutati anche in via presuntiva

✓ per i soggetti già in attività (anche non in regime agevolato): le due fattispecie operano in modo del tutto analogo, “guardando” sempre alla situazione dell’anno precedente (2022, nel caso di specie).

| “REQUISITI D’ACCESSO/PERMANENZA” (ART. 1 C. 54, L. 190/2014) |

Attualmente sono da riferire i seguenti limiti:

1) di ricavi/compensi dell’anno precedente; la legge di Bilancio 2023 ha innalzato detto limite da €. 65.000 ad 85.000

2) spese per lavoro dipendente/assimilato sostenute nell’anno precedente, che non deve accedere €. 20.000

Come anticipato, detti limiti, per i soggetti:

a) già in attività nel 2022: sono valutati al 31/12/2022 per verificare la possibilità, dal 1/01/2023, di accedere per la prima volta al regime agevolato (soggetti che provengono dalla contabilità semplificata/ordinaria) o di permanervi (soggetti già in regime forfettario nel 2022)

b) neo-attività 2023: il contribuente attesta di presumere il loro soddisfacimento nel 2023.

Neo-attività: l’Interpello n. 195/2019 ha negato l’accesso ad un contribuente (promotore finanziario) che nel 2019 intendeva nuovamente aprire la P.Iva cessata in anni precedenti, nel presupposto che fosse già noto che nel 2019 avrebbe incassato degli “arretrati” (per una causa vinta nel 2018 contro il precedente committente) superiori al limite massimo di ricavi (all’epoca di €. 65.000, oggi €. 85.000).

Analogo discorso vale per quanto riguarda il limite delle spese sostenute per lavoro dipendente.

Si tratta, dunque, di limiti che trovano concreta applicazione quasi esclusivamente per i soggetti già attivi

| NUOVO LIMITE DEI RICAVI/COMPENSI |

Come anticipato, per l’accesso o per la permanenza nel regime agevolato a decorrere dal 1/01/2023:

▪ i ricavi/compensi conseguiti nell’anno precedente (ragguagliati ad anno in presenza di periodo

d’imposta inferiore ad un anno solare), riferiti a tutte le attività svolte (anche se cessate)

▪ non devono superare il nuovo limite di €. 85.000.

N.B.: si ritiene che la nuova soglia trovi applicazione a partire dal 1/01/2023 (in sede di primo accesso, nonché per valutarne la permanenza)

| LIMITE DELLE SPESE DI LAVORO DIPENDENTE/ASSIMILATO |

La legge di bilancio 2020 ha reintrodotto il limite riferito alle spese di lavoro dipendente: per l’accesso/permanenza nel 2023 nel regime agevolato il contribuente deve verificare che nel 2022 non abbia non abbia “sostenuto” spese superiori a €. 20.000 lorde per:

✓ lavoro dipendente (art. 49 Tuir), si ritiene anche da distacco/lavoro “interinale” (RM 275/2008)

✓ co.co.co. (art. 50 lett. c-bis) Tuir) o altri redditi assimilati al lavoro dipendente ex art. 50 lett. c)

Tuir (borse/assegni per fini di studio o professionali, ai tirocinanti, ecc.)

✓ lavoro accessorio (art. 70 D.Lgs 276/2003);

✓ utili agli associati con apporto di solo lavoro (art. 53 Tuir);

✓ compensi erogati ai familiari dell’imprenditore (art. 60 Tuir), anche se indeducibili

| DECADENZA RETROATTIVA DAL REGIME FORFETTARIO |

A partire dal 01/01/2023, invece, il disegno di legge (anche alla luce di quanto imposto dalla citata Dir. UE

n. 2020/285), prevede di introdurre, dal 1/01/2023, una ipotesi di decadenza retroattiva:

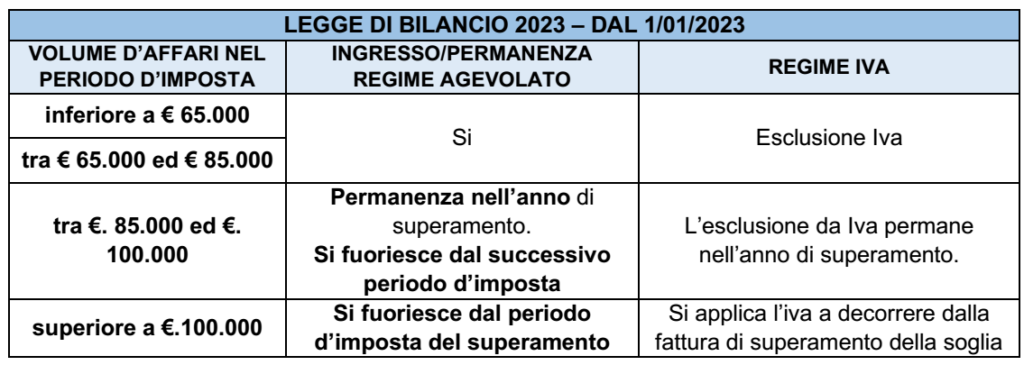

➔ se si supera la soglia di €. 85.000 ma non quella di € 100.000: il regime forfetario cessa di

essere applicabile dall’anno successivo allo splafonamento (“fuoriuscita” dall’anno successivo);

➔ se i ricavi/compensi incassati superano la soglia di €. 100.000:

▪ il regime cessa di essere applicabile dallo stesso anno

▪ con applicazione dell’Iva a partire dall’operazione che comporta il superamento del limite.

L’applicazione pratica di tale principio non sembra tuttavia immediata per quelle operazioni unitarie che si porranno a cavallo del limite di €. 100.000 (in attesa di chiarimenti ufficiali, è probabile che si dovrà provvedere alla suddivisione della base imponibile).