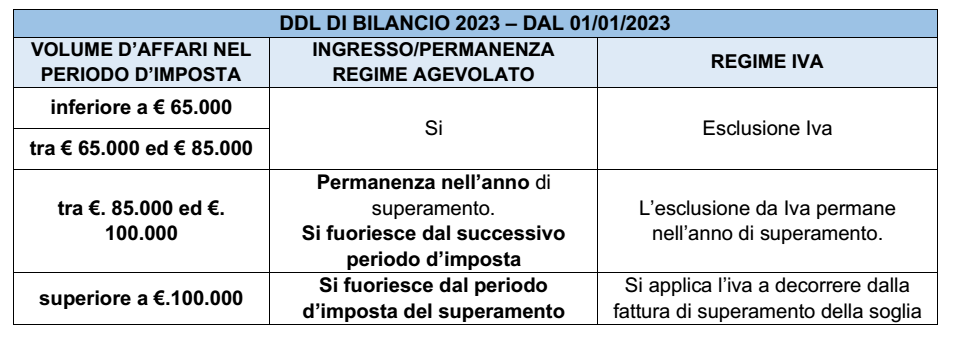

Accedono al regime forfetario i contribuenti (partita IVA) che nell’anno precedente hanno, tra l’altro, conseguito ricavi o percepito compensi, ragguagliati ad anno, non superiori a € 85.000

ll regime cessa di avere applicazione:

▪️ a partire dall’anno successivo a quello in cui viene meno anche uno solo dei requisiti di accesso oppure si verifica una delle cause di esclusione di cui al comma 57 L. n. 190/2014 e successive modificazioni

▪️ ovvero dall’anno stesso in cui avviene il superamento dei 100.000 euro di ricavi/compensi.

A tal fine, il contribuente deve valutare il trattamento riservato ai rimborsi spesa addebitati, con particolare riferimento

✓ alle spese sostenute “in nome e per conto proprio”

✓ e di quelle sostenute “in nome e per conto del cliente”.

| SPESE IN NOME E PER CONTO PROPRIO |

I soggetti che agiscono nell’ambito di un’attività d’impresa o professionale, spesso sostengono delle spese in nome e per conto proprio, successivamente riaddebitate al cliente secondo accordi contrattuali.

Tra le spese che costituiscono la gran parte di tale tipologia di addebiti vi sono:

✓ le spese di viaggio (anche quali rimborsi km) o di trasporto (biglietto ferroviario/aereo, ecc.)

✓ le spese di vitto e alloggio.

Il riaddebito di tali spese (CM 58/2001 e CM 5/2021), ai sensi dell’art. 54 del Tuir:

▪️ è considerato rilevanti ai fini del calcolo dell’ammontare dei ricavi/compensi (oltre che ai fini dell’Iva)

▪️ con concetto che opera anche nell’ambito del regime forfettario (per quanto tali soggetti, in generale, applicano le sole norme “speciali” della L. 190/2014, non anche il Tuir).

| SPESE IN NOME E PER CONTO DEL CLIENTE |

Le spese sostenute “in nome e per conto” del cliente sono spese sostenute nell’ambito di un “mandato con rappresentanza” da parte del contribuente, che le sostiene nell’esclusivo interesse del cliente.

Si tratta, ad esempio, delle spese:

✓ per carte bollate o marche apposte su documenti del cliente (es: sul libro giornale di quest’ultimo)

✓ diritti di segreteria

✓ imposte anticipate per il cliente

e simili.

Ai fini Iva: il rimborso di tali spese è escluso dalla base imponibile Iva del soggetto (anche non in regime forfettario) che le anticipa, purché le spese siano regolarmente documentate

Ai fini dei redditi: tali spese, anche ai fini dei redditi:

✓ non rappresentano un ricavo/compenso per la generalità dei contribuenti

✓ ivi inclusi i contribuenti in regime forfettario.

| IMPOSTA BOLLO SU FATTURE |

Un aspetto particolare attiene all’imposta di bollo che va assolta sulle fatture emesse dai contribuenti in regime forfettario.

Imposta bollo € 2: la fattura emessa dal regime forfettario, non essendo soggetta ad IVA, deve essere soggetta ad imposta di bollo di 2 euro se di importo superiore a €. 77,47 euro (art. 1, DPR. n. 642/72).

Soggetto obbligato: riguardo all’individuazione dei soggetti obbligati al pagamento dell’imposta di bollo:

✓ obbligato principale è il soggetto che emette il documento; quindi, l’obbligo di applicarla ricade sul cedente/prestatore in regime forfettario (Interpello n. 67/2020)

✓ il cessionario/committente è gravato solo da una responsabilità solidale (art. 22 DPR n. 642/72), nel caso in cui il cedente/prestatore non assolva al versamento.

Il prestatore d’opera può chiedere il rimborso dell’imposta al cliente.

Imposta di bollo con rivalsa al cliente: nella considerazione che l’imposta di bollo è apposta:

✓ non nell’interesse del cliente

✓ ma quale obbligazione propria del soggetto che emette la fattura

ha indotto l’Agenzia (Interpello n. 428/2022) a ritenere che il relativo riaddebito al cliente è parte integrante del compenso, con la conseguenza che rileva:

▪️ ai fini del calcolo del reddito d’impresa/professionale (indicato a quadro LM del mod. Redditi)

▪️ dei contributi IVS o alla gestione separata INPS dei professionisti (incluso il calcolo della rivalsa del 4%) concorrendo, infine, alla verifica del supero della soglia dei ricavi/compensi.