Si prosegue l’analisi delle disposizioni di natura fiscale introdotte dalla Legge di Bilancio 2023,

definitivamente approvata in data 29/12/2022.

| AGEVOLAZIONI PICCOLA PROPRIETÀ CONTADINA (co. 110 e 111) |

Ai sensi dell’art. 2, co. 4.bis, DL n. 194/2009, al trasferimento a titolo oneroso di terreni “agricoli” ai sensi degli strumenti urbanistici vigenti a favore di coltivatori diretti/IAP già iscritti nella relativa Gestione previdenziale è soggetto (art. 2, co. 4-bis, DL n. 194/2009):

– a imposta di registro ed imposta ipotecaria in misura fissa e ad imposta catastale dell’1%

– alla riduzione al 50% dell’onorario notarile.

Il nuovo co. 4-ter introdotto all’art. 2 dispone, ora, che l’agevolazione viene estesa ai medesimi atti:

– a favore di persone fisiche di età inferiore a 40 anni non ancora iscritti alla gestione

previdenziale dei coltivatori diretti/IAP

– che dichiarino, all’atto di trasferimento, di voler conseguire detta iscrizione entro 24 mesi.

| CONTRIBUTO DI SOLIDARIETÀ PER LE IMPRESE ENERGETICHE (co. da 115 a 121) |

Al fine di contenere gli effetti dell’aumento dei prezzi del settore energetico

– è istituito un contributo di solidarietà straordinario per l’anno 2023 per i soggetti che producono, importano, distribuiscono o vendono energia elettrica, gas naturale o prodotti petroliferi

– viene modificata la disciplina del contributo straordinario contro i rincari energetici per l’anno 2022.

| CRIPTO-ATTIVITÀ (co. da 126 a 144) |

Si rimanda ad articolo dedicato all’argomento: https://www.studiomaggiotti.com/2023/01/16/cripto-attivita-co-da-126-a-144/

| IMPOSTA DI BOLLO |

Con modifica del co. 2-ter, art. 13, della Parte I della Tariffa allegata al Dpr 642/72:

▪ l’imposta di bollo del 2‰

▪ viene estesa alle cripto-attività

e si rende dovuta anche in assenza di comunicazione inviata alla clientela da parte del gestore.

Ivafe: con modifica del co. 18, art. 19, DL n. 201/2011, è previsto che l’imposta del 2‰ è dovuta:

– anche in caso di cripto attività detenute presso intermediari non residenti

– anche dai soggetti diversi da quelli obbligati al monitoraggio (es: dalle società).

| CRIPTO ATTIVITÀ NELL’ATTIVITÀ DI IMPRESA |

Con integrazione all’art. 110 del TUIR viene disposto che non concorrono a formare il reddito d’impresa i componenti positivi e negativi risultanti dalla “valutazione” delle cripto-attività alla data di chiusura del periodo d’imposta, a prescindere dall’imputazione al conto economico con disposizione applicabile anche ai fini dell’Irap.

| PARTITA IVA – CONTROLLI PREVENTIVI (co. da 148 a 150) |

Al fine di rafforzare i controlli preventivi previsti dal co. 15-bis, art. 35, Dpr 633/72 per l’attribuzione della partita Iva, sono inseriti i seguenti nuovi commi al citato art. 35, relativi alla ricerca di elementi di rischio riferibili al contribuente.

APERTURA DELLA PARTITA IVA (co. 15-bis.1)

L’Agenzia Entrate effettua specifiche analisi del rischio connesso al rilascio di nuove partite IVA, in esito alle quali l’ufficio può invitare il contribuente a esibire:

▪ i documenti contabili obbligatori di cui agli artt. 14 (libro giornale e libro degli inventari; registri Iva e scritture ausiliarie per le imprese) e 19 (registri per i professionisti) del Dpr 600/73

▪ e di ogni altro documento che

✓ attesti l’effettivo esercizio di un’attività economica

✓ e dimostri l’assenza dei profili di rischio individuati.

Cessazione d’ufficio: l’Ufficio emana provvedimento di cessazione della partita IVA in caso:

– di mancata comparizione in ufficio del contribuente

– o di esito negativo dei riscontri operati sui documenti esibiti.

Nuova richiesta di Partita Iva (co. 15-bis.2): in caso di cessazione ex co. 15-bis e 15-bis.1, la P. Iva può

essere successivamente richiesta dal medesimo soggetto solo previo rilascio:

✓ di polizza fideiussoria/fideiussione bancaria

✓ per la durata di 3 anni dalla data del rilascio e per un importo non inferiore a € 50.000.

Violazioni fiscali commesse prima della cessazione d’ufficio: la fideiussione dev’essere di importo pari alle somme, se superiori a € 50.000, dovute a seguito delle violazioni (se non ne è intervenuto il versamento)

SANZIONI : il destinatario della “cessazione d’ufficio” della P.Iva, ai sensi dei citati co. 15-bis e 15-bis.1 è soggetto alla sanzione amministrativa di € 3.000 irrogata contestualmente al Provvedimento che dispone la cessazione della partita IVA.

| VENDITA BENI TRAMITE PIATTAFORME DIGITALI (co. 151) |

Al prevenire le frodi Iva nel settore delle vendite on-line di determinati beni (telefoni cellulari, tablet,

consolle da gioco , ecc.) è disposto che:

▪ il soggetto passivo IVA che facilita, tramite l’uso di un’interfaccia elettronica (quale un mercato virtuale, una piattaforma, un portale o mezzi analoghi) le vendite di determinati beni mobili esistenti in Italia, effettuate nei confronti di cessionario “privato”

▪ è tenuto a inviare all’Agenzia Entrate i dati relativi ai fornitori e alle operazioni effettuate.

| RESPONSABILITÀ PER OPERAZIONI IVA INESISTENTI (co. 152) |

L’art. 6, co. 9-bis.3, Dlgs n. 471/97, prevede che:

– in presenza di operazioni oggettivamente esenti Iva, non imponibili o esclusi da Iva

– ove il cessionario/committente applichi erroneamente il reverse charge

– l’Ufficio procede a espungere l’operazione (sia dall’Iva a debito che a credito) dalla liquidazione Iva

La disposizione si applica anche nei casi di operazioni inesistenti; tuttavia, in tal caso, si applica la

sanzione tra il 5% ed il 10% dell’imponibile, con un minimo di €. 1.000.

Ora, viene previsto che, in deroga a quest’ultima disposizione se presenti entrambi i seguenti fatti:

✓ in presenza di operazione inesistente (assoggettata a reverse charge dal cessionario/committente)

✓ determinata da un “intento di evasione o di frode” del quale il cessionario/committente era

“consapevole” (anche se non correo)

Allora il cessionario/committente è punito con la sanzione per indebita detrazione (90% dell’Iva detratta).

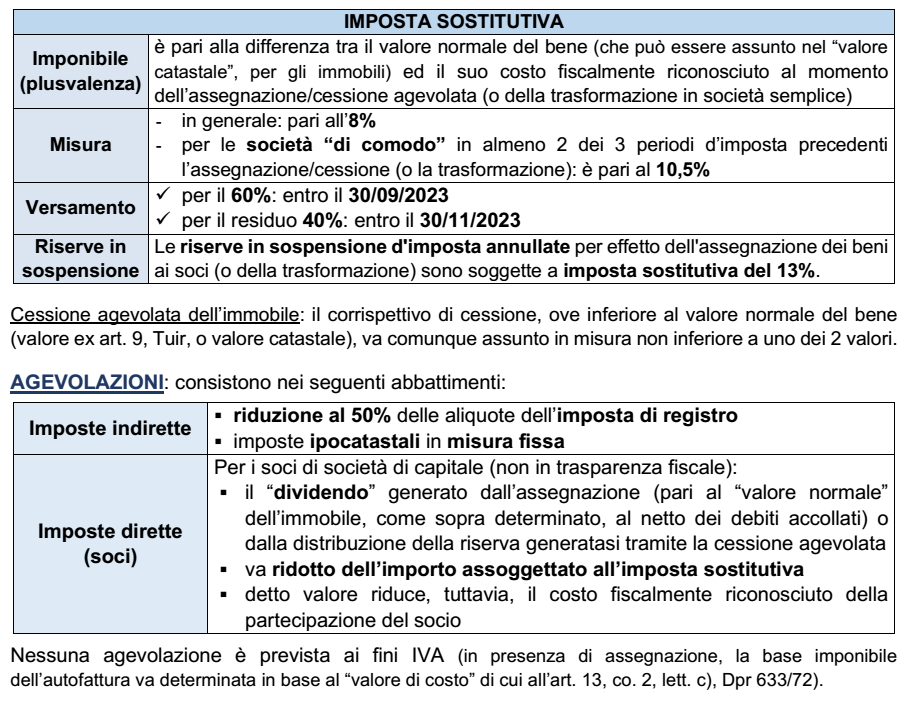

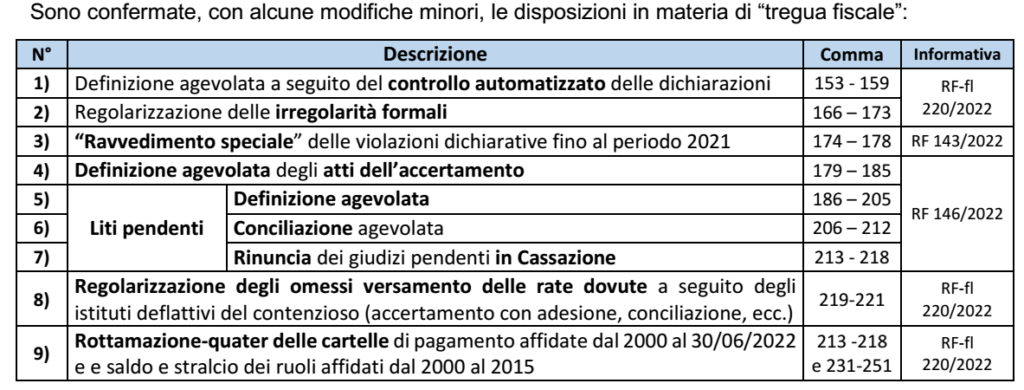

| TREGUA FISCALE (co. da 153 a 252) |

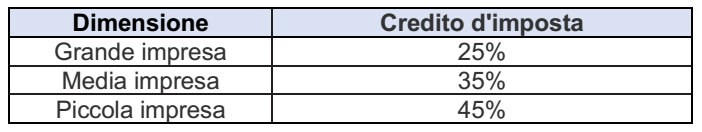

| CREDITO D’IMPOSTA INVESTIMENTI NEL MEZZOGIORNO – PROROGA (co. 265-266) |

Con modifica del co. 98, art. 1, L. n. 208/2015, è prorogato al 31/12/2023 il credito d’imposta

– per investimenti per acquisto beni strumentali nuovi (macchinari, impianti e attrezzature varie)

– destinati a strutture produttive ubicate nelle Regioni del Mezzogiorno (Campania, Puglia, Basilicata, Calabria, Sicilia, Molise, Sardegna e Abruzzo).

Nota: il credito d’imposta spetta nella misura massima prevista dalla Carta degli aiuti a finalità regionale

2014-2020, e cioè, nella misura

– del 25%: per le grandi imprese situate in Campania, Puglia, Basilicata, Calabria, Sicilia e Sardegna

– del 10%: per le grandi imprese situate in determinati comuni delle regioni Abruzzo e Molise.

Tale intensità di aiuto può essere maggiorata di un massimo di 20 punti percentuali per le piccole imprese e di un massimo di 10 punti percentuali per le imprese di medie dimensioni.

| CREDITO D’IMPOSTA NELLE ZES (co. 267) |

Con modifica dell’art. 5, co. 2, DL n. 91/2017, è prorogato al 31/12/2023 il credito di imposta per investimenti nelle ZES (Zone Economiche Speciali).

| CREDITO D’IMPOSTA POTENZIATO PER R&S NEL MEZZOGIORNO – PROROGA (co. 268) |

Con modifica del co. 185, art. 1, L. n. 178/2020, è prorogato al 31/12/2023

✓ il credito di imposta nelle misura “potenziata” (in luogo dell’ordinario 10% previsto per la generalità delle imprese per l’anno 2023)

✓ per investimenti in ricerca e sviluppo in favore delle imprese operanti nel Mezzogiorno (regioni

Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia).

| CREDITO D’IMPOSTA R&S (co. 271 e 272) |

In relazione al credito d’imposta per le attività di ricerca e sviluppo è disposto quanto segue.

PROROGA DEL RIVERSAMENTO DELL’INDEBITO UTILIZZO

Con modifica del co. 9, art. 5, DL n. 146/2021 è disposto che i soggetti che hanno utilizzato in

compensazione il credito di imposta per ricerca e sviluppo in eccedenza rispetto a quanto spettante:

▪ sono tenuti a inviare telematicamente l’istanza di riversamento spontaneo di tale eccedenza

▪ entro il 30/11/2023 (in luogo del 31/10/2023).

CERTIFICAZIONE DEGLI INVESTIMENTI

Con modifica del co. 2, art. 23, DL n. 73/2022 è disposto che (v. RF 084/2022) la certificazione attestante la qualificazione degli investimenti effettuati/da effettuare ai fini della classificazione nell’ambito di attività ammesse al credito d’imposta per gli investimenti

– in ricerca e sviluppo, innovazione tecnologica (inclusa quella finalizzata agli obiettivi di innovazione digitale 4.0/transizione ecologica), design/ideazione estetica di cui all’art. 1, co. 200.202, L. 160/2019

– nonché al (precedente) credito d’imposta ricerca e sviluppo di cui all’art. 3, DL n. 145/2013 possono essere richieste a condizione che la violazione relativa all’utilizzo dei crediti d’imposta non sia stata già constatata con un PVC