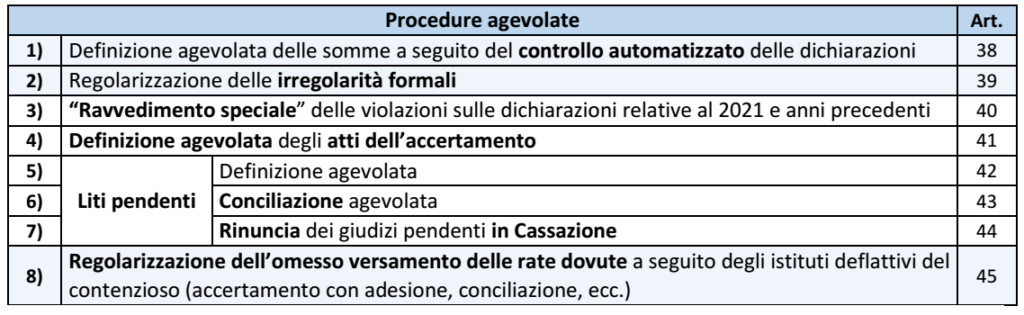

| Sintesi: nel disegno di legge della Legge di Bilancio 2023 sono contenute alcune disposizioni finalizzate alla definizione agevolata di una serie di irregolarità commesse dal contribuente, con il pagamento di sanzioni ridotte. In particolare, sono previste le seguenti procedure: – definizione agevolata delle somme dovute a seguito del controllo automatizzato delle dichiarazioni – la regolarizzazione delle irregolarità formali – la regolarizzazione dell’omesso versamento delle rate dovute a seguito degli istituti definitori. |

La bozza della Legge di Bilancio 2023 contiene una serie di disposizioni relative alla cd. “tregua fiscale”,

finalizzate alla sanatoria di differenti tipologie di irregolarità (in larga parte si tratta di una riproposizione di quanto già previsto dal DL 119/2018, cd. “Collegato fiscale” alla legge di Bilancio 2019).

| DEFINIZIONE AGEVOLATA DA “CONTROLLO AUTOMATIZZATO” DICHIARAZIONI |

E’ prevista la possibilità di procedere ad una definizione agevolata delle somme dovute:

– ai fini dei redditi (ex art. 36- bis, Dpr 600/73)

– ed ai fini Iva (ex art. 54-bis, Dpr 633/72)

a seguito del controllo automatizzato delle dichiarazioni relative ai periodi d’imposta in corso al:

✓ 31/12/2019

✓ 31/12/2020

✓ 31/12/2021

risultanti da comunicazioni di irregolarità (“avvisi bonari”):

▪ per le quali al 1/01/2023 non è scaduto il termine di pagamento (30 gg dal ricevimento della comunicazione)

▪ o recapitate successivamente al 1/01/2023.

PROCEDURA

A pena di inefficacia della definizione, è richiesto il pagamento entro 30 giorni dal ricevimento dell’avviso bonario:

✓ delle imposte/contributi previdenziali dovuti (dovute per l’intero)

✓ degli interessi/somme aggiuntive

✓ della sanzione ridotta del 3% (anziché del 10%, cioè di 1/3 del 30% ordinario).

In sostanza, il contribuente:

– non è tenuto ad alcuna particolare procedura/comunicazione

– limitandosi a effettuare il versamento negli ordinari 30gg, rideterminando la sanzione (gli avvisi bonari che saranno notificati dal 1/01/2023 riporteranno presumibilmente già l’indicazione della sanzione al 3%).

| PROROGA NOTIFICA CARTELLE DI PAGAMENTO |

È previsto il differimento di 1 anno del termine di decadenza

– per la notifica delle cartelle di pagamento (art. 25, co. 1, lett. a), DPR 602/73)

– relative alle somme dovute a seguito di controllo automatizzato delle dichiarazioni relative al periodo

d’imposta in corso al 31/12/2019.

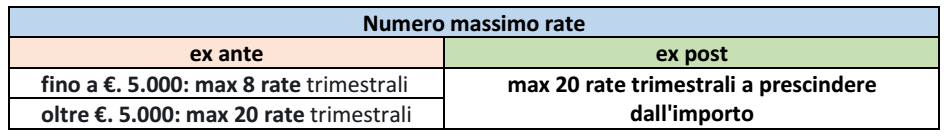

| RATEIZZAZIONE SOMME DOVUTE |

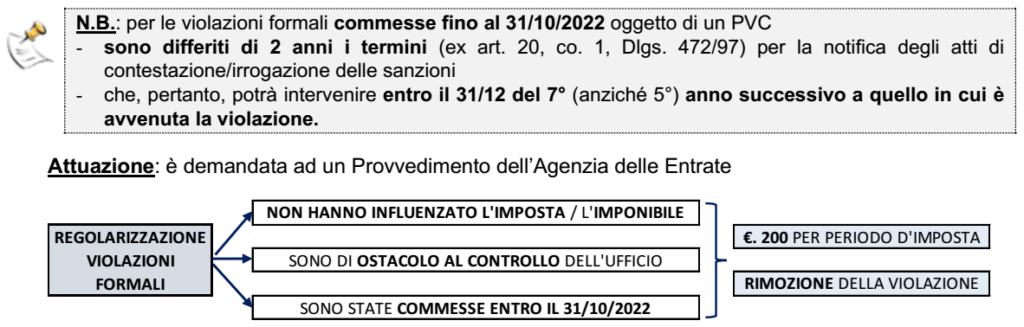

| REGOLARIZZAZIONE IRREGOLARITÀ FORMALI |

È riproposta la possibilità di regolarizzare

➔ le irregolarità, infrazioni o inosservanze di obblighi/adempimenti di natura formale, cioè non rilevanti ai fini della determinazione della base imponibile (Irpef/Ires, IVA ed IRAP) e dei tributi pagati (pur ostacolando l’attività di controllo dell’ufficio)

➔ commesse fino al 31/10/2022.

PROCEDURA: al fine del perfezionamento della regolarizzazione è richiesto:

✓ la loro rimozione (es: presentazione del mod. omesso: redditi, Intrastat; mod. AA; ecc.)

✓ il versamento di € 200 per ciascun periodo d’imposta cui si riferiscono le violazioni

Versamento: è da effettuare in 2 rate di pari importo

– entro il 31/03/2023

– ed il 31/03/2024.

FATTISPECIE ESCLUSE

La regolarizzazione è esclusa per:

a) per l’emersione di investimenti finanziari e patrimoniali costituiti/detenuti fuori dal territorio dello Stato (dunque per regolarizzare l’omessa/irregolare compilazione del quadro RW);

b) con riferimento agli atti di contestazione o irrogazione delle sanzioni emessi nell’ambito della cd. “Voluntary Disclosure” (art. 5-quater D.L. 167/90);

c) per le irregolarità già contestate in atti divenuti definitivi al 1/01/2023

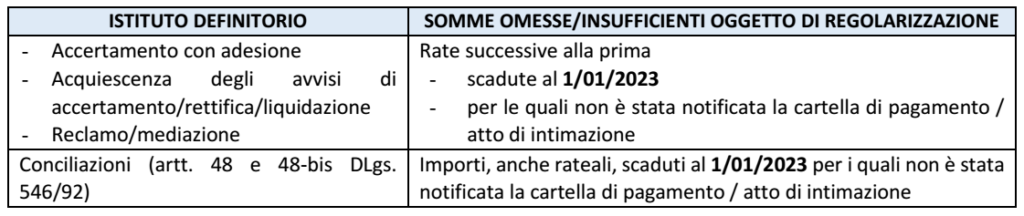

| REGOLARIZZAZIONE OMESSI VERSAMENTI RATE DI ISTITUITI DEFINITORI |

Relativamente ai tributi amministrati dall’Agenzia delle Entrate è prevista

▪ la regolarizzazione tramite versamento integrale della solo imposta

▪ dell’omesso/insufficiente versamento delle somme dovute a seguito di alcuni istituti definitori.

PROCEDURA: al fine del perfezionamento della regolarizzazione in esame è richiesto:

▪ il versamento di quanto dovuto in unica soluzione entro il 31/03/2023 ovvero in un massimo di 20 rate trimestrali di pari importo (prima rata entro il 31/03/2023)

▪ sulle rate successive alla prima, scadenti il:

✓ 30/06

✓ 30/09

✓ 20/12

✓ e 31/03 di ciascun anno,

sono dovuti gli interessi al tasso legale calcolati dal giorno successivo al versamento della 1° rata.

Le somme non possono essere versate in compensazione con eventuali crediti disponibili.