| Sintesi: la strada della cessione dei bonus edilizi a banche/altri intermediari finanziari si è reso, di recente, sempre più difficile da percorrere a causa dell’esaurimento della capienza fiscale e dell’uscita dal mercato da parte dei principali istituti finanziari (inclusa ora anche Poste Italiane). In tale contesto, le principali soluzioni operative, per i contribuenti, sono rappresentate: – da un’opportuna ripartizione delle spese agevolate tra familiari conviventi – dalla cessione del credito a soggetti diversi dagli istituti finanziari (parenti o conoscenti, imprese, ecc.). |

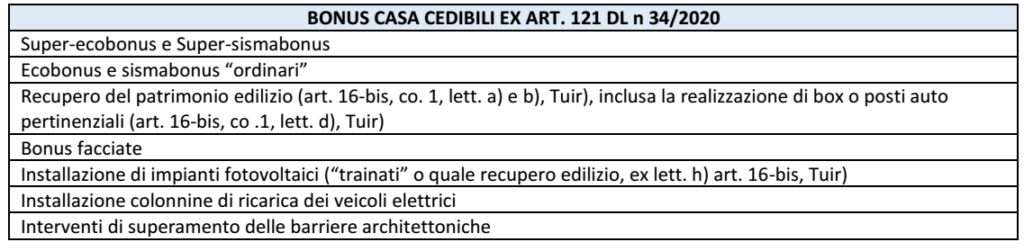

Come noto, i bonus in edilizia possono essere fruiti con le modalità alternative rispetto alla detrazione in dichiarazione dei redditi, tra cui lo sconto in fattura o la cessione del credito verso l’impresa che effettua i lavori oppure a favore di soggetti terzi.

La disciplina relativa alle opzioni per la fruizione “indiretta” del beneficio può essere sintetizzata come

segue (v. RF-fl 108/2022).

DIFFICOLTÀ PER LE CESSIONI – LE ALTERNATIVE

Di recente, il sistema bancario ha evidenziato notevoli difficoltà nella acquisizione dei crediti (Poste italiane ha sospeso l’acquisizione da novembre), a causa del raggiungimento dei plafond di spesa che le banche avevano messo, a tal fine, a disposizione.

Per tale motivo non paiono sortire particolare effetto gli ultimi interventi legislativi, che

– da una parte, hanno limitato il perimetro della responsabilità solidale del cessionario (“Decreto Aiutibis” – v. RF 122/2022)

– e, dall’altra, hanno previsto la possibilità di allungare il periodo di fruizione delle compensazioni

(“Decreto Aiuti-quater” – v. RF 135/2022).

Tutto ciò ha generato tensioni finanziarie in capo:

▪ sia ai committenti (privati o soggetti d’impresa)

▪ che ai fornitori che hanno concesso lo sconto in fattura (e che, ora, sono spesso restii a concedere)

i quali, nel programmare gli investimenti, avevano confidato sulla possibilità di cedere il credito.

In assenza di un cessionario:

– i committenti potrebbero trovarsi a dover reperire altrimenti le risorse finanziarie, ove debbano ancora completare le opere

– si potrebbe, in ogni caso, porre il problema della “incapienza” dell’imposta (Irpef o Ires) rispetto alla rata di detrazione.

Di seguito si propongono alcune operazioni da valutare al fine di attenuare detti problemi.

| SOLUZIONI PER IL COMMITTENTE |

Con la detrazione diretta in dichiarazione dei redditi, il contribuente ha l’obbligo di ripartire la quota detraibile in più rate annuali di pari importo:

▪ 5 anni per il superbonus dal 1° luglio 2020 al 31 dicembre 2021 e per il sismabonus ordinario

▪ 4 anni per il superbonus dal 2022

▪ 10 anni per gli altri bonus edilizi.

Trattandosi di una detrazione, il suo utilizzo si esaurisce nell’abbattimento dell’imposta dovuta (Ires o Irpef) fino ad azzerarla; l’eventuale eccedenza è “persa”.

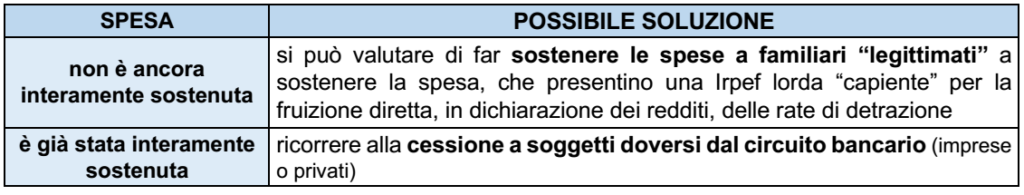

In tale contesto le principali “soluzioni” precorribili si possono riassumere come segue:

| CESSIONE DEL CREDITO AL DI FUORI DEL CIRCUITO BANCARIO |

Una alternativa alla soluzione precedente attiene alla cessione del credito nei confronti del familiare,

soprattutto nel caso in cui la spesa risulti già interamente sostenuta dal contribuente.

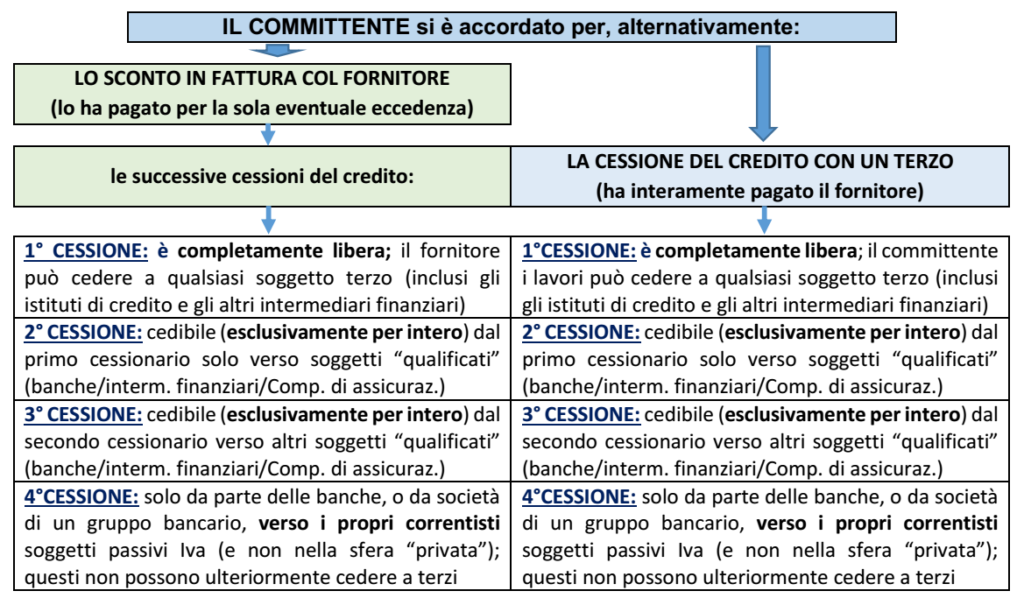

Il beneficiario della detrazione è libero di effettuare la cessione del credito a chiunque; in particolare,

la prima cessione che può essere:

▪ totale o parziale (CM 19/2022)

▪ rivolta ad un qualsiasi soggetto terzo; dunque, oltre a banche e intermediari, sono valide anche le cessioni effettuate verso:

– società di persone/di capitali o imprese individuali

– professionisti o associazioni professionali

– soggetti privati, ivi inclusi amici e familiari;

➔ senza dover verificare alcun collegamento col “rapporto che ha dato origine alla detrazione”

che, fino al 2019 (cessioni dei crediti disciplinate dal DL n. 63/2015, come chiarito dalla CM 11/2018)

costituiva una notevole limitazione alla circolazione dei crediti.

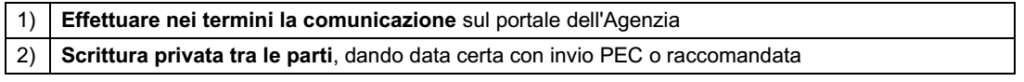

Dal punto di vista operativo, in caso di prima cessione del credito a un terzo è necessario:

I crediti ceduti sono utilizzati in compensazione nel mod. F24:

– con la stessa ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione

– per il pagamento di qualsiasi imposta/contributo che possono essere versati con tale modello.

Quota eccedente: l’eventuale quota inutilizzata al 31/12 delle diverse rate del credito non può essere

oggetto:

✓ di richiesta di rimborso

✓ di ulteriore cessione (neppure ai soggetti “qualificati”, posto che è vietato l’ulteriore frazionamento delle rate – CM 19/2022).

Saranno le sole rate residue di detrazione (per il loro intero importo) che potranno essere oggetto di

successiva cessione (ai soli soggetti “qualificati”).

| SOLUZIONI A FAVORE DEL FORNITORE/CESSIONARIO |

Per quanto attiene il cessionario del credito (anche nella persona del fornitore che ha concesso lo sconto in fattura al beneficiario della detrazione), è possibile che anch’esso si trovi nella condizione di non riuscire utilizzare integralmente le rate del credito d’imposta.

In tal caso si profilano le seguenti possibili soluzioni.

| ALLUNGAMENTO DEL PERIODO DI UTILIZZO IN 10 ANNI |

Il Decreto “Aiuti-quater” (art. 9, co. 4, DL 176/2022) ha previsto che:

▪ in deroga all’utilizzo previsto dal citato co. 3 dell’art. 121, DL 34/2020

▪ per i crediti d’imposta:

✓ derivanti da Comunicazioni inviate telematicamente entro il 31/10/2022

✓ è possibile (facoltà) scegliere di fruire del credito d’imposta in 10 rate annuali di pari importo

✓ previa comunicazione telematica da effettuare l’Agenzia delle entrate

Permane la non riportabilità alle annualità successive della eventuale quota della rata del credito

d’imposta non utilizzata nell’anno.

| COMPENSAZIONE CON F24 “RUOL” |

Una ulteriore soluzione a favore delle imprese che si accorgono di aver acquisito una mole eccessiva

di crediti attiene al fatto che:

✓ a fronte di un notevole esborso per l’acquisizione dei crediti (si pensi al caso del fornitore che ha

concesso un numero elevato di sconti in fattura, dovendo anticipare le spese per i materiali ed i subappalti)

✓ risultano acquisiti crediti spendibili solo secondo un piano di rateazione annuale (coincidente con

quello di cui avrebbe fruito il committente degli interventi, in assenza di cessione)

con la possibile difficoltà nel pagamento dei debiti fiscali.

In tal caso, quale estrema ratio, si potrà pensare:

1. di sospendere i versamenti delle imposte (Iva periodica, ritenute Irpef sui dipendenti, ritenute

d’acconto sui professionisti, ecc.)

2. attendendo la ricezione del conseguente avviso bonario, ex art. 36 bis, Dpr 600/73 il quale, giungendo sempre con un certo ritardo, che potrà essere pagato in compensazione nel mod. F24 con le rate dei crediti d’imposta acquisiti utilizzabili nell’annualità successiva.

Ove ciò non fosse sufficiente, si potrà pensare di non pagare l’avviso bonario e di attendere la formazione del ruolo, in modo tale da poterlo pagare in compensazione (col mod. F24 “Accise”, utilizzando il codice tributo “RUOL”) con le rate dei crediti relative alle ulteriori annualità.

UTILIZZO PER VERSAMENTI NON DOVUTI

Una soluzione certamente più agevole, ma da adottare una certa cautela, riguarda la possibilità:

▪ di utilizzare i crediti che si rischia di perdere

▪ in compensazione con acconti di imposta per importi eccedenti quanto dovuto.

Unico limite può essere la contestazione, da parte dell’Agenzia delle Entrate, di una condotta “abusiva”.