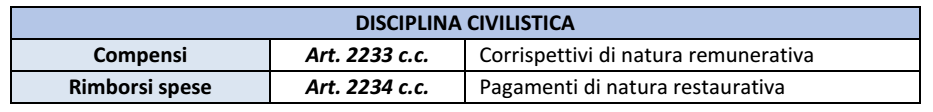

Con riferimento alle professioni intellettuali, la disciplina civilistica distingue tra:

✓ i “compensi”

✓ ed i “rimborsi spese”.

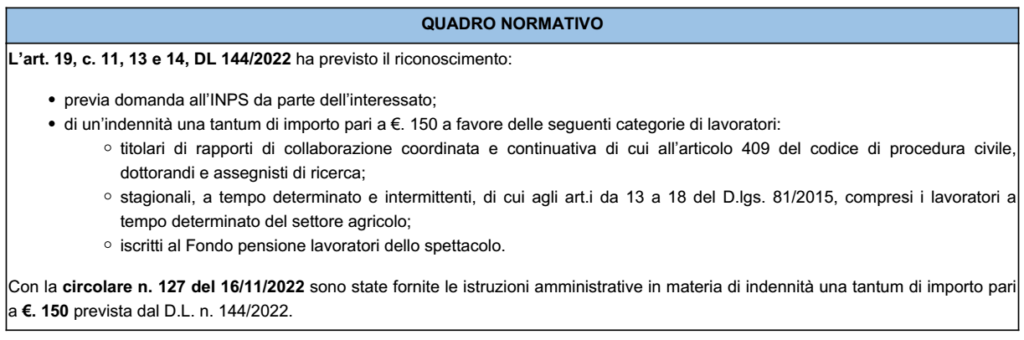

Al contrario, la disciplina fiscale del reddito professionale è carente di una regolamentazione sistematica dei rimborsi spese, limitandosi a disciplinare (art. 54, co. 5, Tuir) le seguenti due fattispecie:

1) il sostenimento delle spese di qualsiasi natura direttamente da parte del committente

2) il rimborso (analitico o meno) delle spese di vitto alloggio sostenute in trasferta.

La disciplina di tali fattispecie viene riepilogata nel grafico che segue:

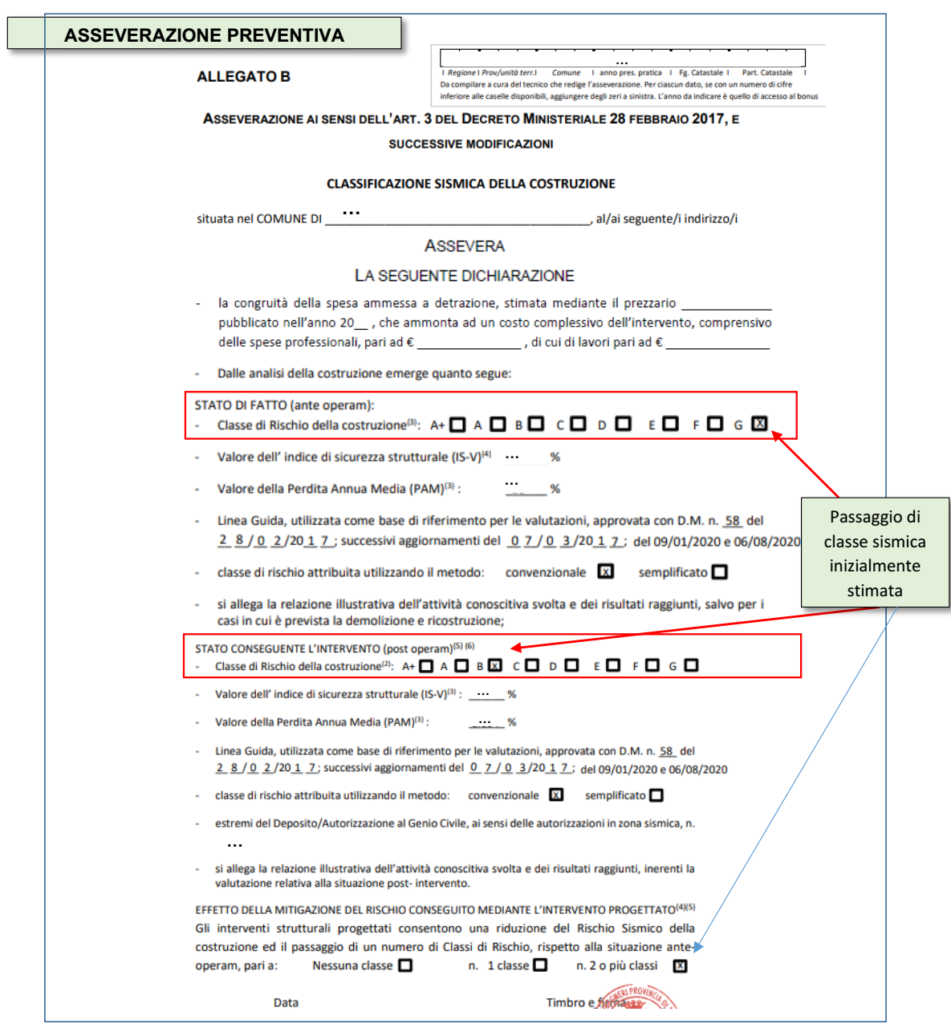

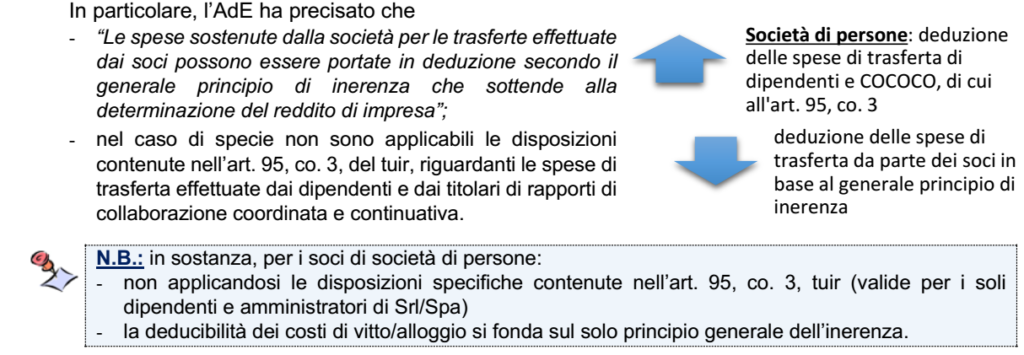

REGIME DEI RIMBORSI SPESA NELL’AMBITO DELLE SOCIETA’ DI PERSONE

Il regime applicabile ai riaddebiti delle spese per l’autovettura per gli studi associati potrebbe mutuare la disciplina da quella prevista per le società di persone; infatti, l’art. 5, co. 3, lett. c), tuir, dispone che “ai fini delle imposte sul reddito” le associazioni professionali “sono equiparate” alle società di persone.

Secondo tale orientamento, andrebbero estesi alle associazioni professionali i chiarimenti della CM 6/2009, riferiti alle società di persone in merito ai rimborsi spese in favore dei soci.

| IL RIMBORSO DELLE SPESE DELL’AUTOVETTURA |

Prima di affrontare la questione del rimborso per le spese sostenute riferite alle autovetture, è opportuno richiamare il regime di deducibilità di dette spese.

| DEDUCIBILITA’ DELLE SPESE PER AUTOVETTURE |

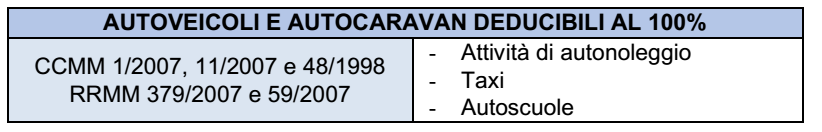

L’art. 164 del tuir (che si applica sia al reddito d’impresa che al reddito di lavoro autonomo) stabilisce che le spese e gli altri componenti negativi relativi ai mezzi di trasporto su strada, a motore, utilizzati nell’esercizio di imprese, arti e professioni, sono deducibili

✓ integralmente, se destinati esclusivamente come beni strumentali “nell’attività propria” dell’impresa (art. 164, co. 1, lett. a), tuir)

✓ solo parzialmente, nella misura del 20%, in caso contrario (art. 164, co. 1, lett. b), tuir).

In relazione alla prima fattispecie, secondo costante orientamento dell’Agenzia (avallato dalla giurisprudenza: Cass., n. 31031/2018), questa si verifica solo se il mezzo risulti:

– non meramente “strumentale” (nel senso che l’attività potrebbe realizzarsi anche esternalizzando il servizio di trasporto delle persone a terzi)

– ma “indispensabile” per lo svolgimento dell’attività, evento che si verifica solo nei seguenti casi:

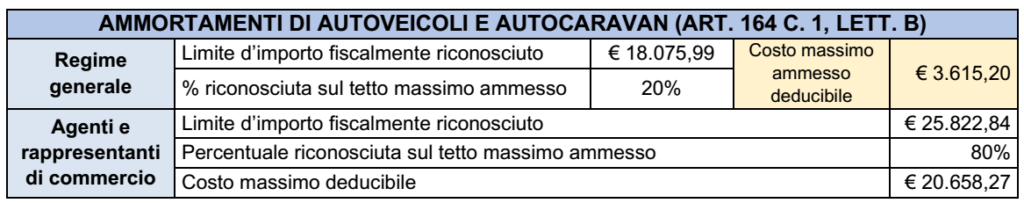

Per quanto attiene la generalità dei casi, poi:

✓ la deducibilità nel limite del 20% opera le spese di impiego in generale (carburante, manutenzioni, pedaggi, assicurazioni, tassa di proprietà, ecc.)

✓ a cui si affianca un limite massimo di spesa per quanto attiene la deducibilità

– degli ammortamenti e canoni di leasing relativi a detti beni

– delle spese per il noleggio

| UTILIZZO DELL’AUTOVETTURA NEGLI INCARICHI PROFESSIONALI |

In alcuni casi l’incarico professionale richiede l’utilizzo dell’autovettura del libero professionista.

SPESE INTESTATE DIRETTAMENTE AL COMMITTENTE

Va preliminarmente osservato che, posta la particolare tipologia di spesa, non risulta concretamente esperibile la prima delle soluzioni inizialmente prospettate, cioè il fatto che possa essere il committente a pagare direttamente il fornitore della spesa.

Nota: la soluzione:

– risulta fattibile per le spese di trasporto (si pensi all’acquisto del biglietto aereo o ferroviario direttamente da parte del committente); in tal caso la spesa risulta estranea al reddito di lavoro autonomo (del professionista singolo o associato che si reca in trasferta)

– è più difficilmente realizzabile per le spese di viaggio. Si pensi al pagamento delle spese di carburante sostenute dal professionista in occasione della trasferta, alle spese per i pedaggi, ecc., per le quali, in generale, si avrà un documento di spesa intestato al professionista che procede a successivo riaddebito.

| I RIMBORSO SPESE PER AUTOVETTURE NEGLI STUDI ASSOCIATI |

SOGGETTIVITA’ PASSIVA

Nell’ambito delle associazioni professionali un aspetto particolare assume la soggettività passiva.

Più in particolare

▪️ se questa è riconosciuta, senza particolari problemi, per quanto attiene la stipula di contratti in generale, nonché alla legittimità passive in giudizio

▪️ per quanto attiene l’intestazione dei beni “registrati” si pone ancora la seguente situazione:

✓ è ammessa l’intestazione degli automezzi

✓ non è ancora ammessa l’intestazione degli immobili

Beni mobili registrati: dal 2020 la (imperfetta) soggettività delle associazioni professionali permette l’immatricolazione del mezzo a nome di quest’ultima e, dunque:

– la fatturazione in capo a quest’ultima (con detrazione dell’Iva, anche se limitata al 40% per le autovetture)

– la deduzione del costo per ammortamento e delle spese di gestione.

| RIMBORSI SPESA PER L’UTILIZZO DEI MEZZI DEI SINGOLI ASSOCIATI |

Come anticipato, una prima alternativa riferita all’utilizzo degli automezzi riguarda la possibilità, per lo studio associato, di acquistare direttamente il mezzo.

In tal caso la situazione risulta del tutto analoga a quella prevista per il professionista singolo.

N.B: unica particolarità rispetto al regime delle imprese attiene al limite numerico degli automezzi (senza differenza tra autovetture e motocicli/ciclomotori), che:

– per il professionista singolo corrisponde ad 1 solo automezzo e corrisponde al numero dei soci per quanto attiene lo studio associato

– mentre nulla è disposto nell’ambito di impresa (ditta individuale o società)

AUTO PRIVATA CONCESSA IN USO ALLO STUDIO ASSOCIATO

Una seconda alternativa attiene la possibilità, per lo studio associato, di avvalersi dell’auto privata del professionista associato.

Professionista singolo: nel caso di singolo lavoratore autonomo, l’utilizzo nell’ambito dell’attività dell’automezzo “privato” (non iscritto a libro cespiti) è sempre ammesso, nel senso che risultano deducibili le spese di gestione (nei limiti del 20%), mentre non è ammessa la deduzione dell’ammortamento.

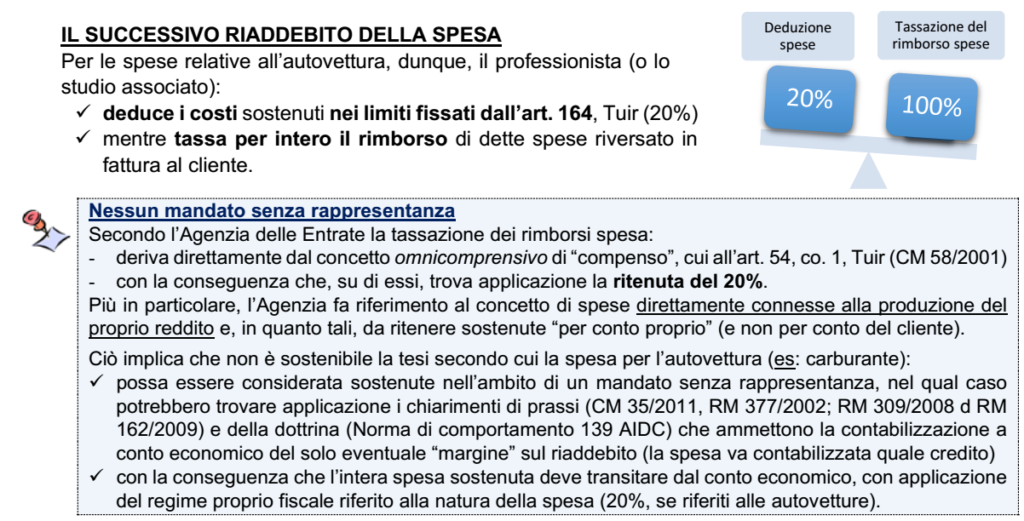

Si noti che anche tale limitazione potrebbe implicare la totale indeducibilità di un automezzo noleggiato pur in presenza della totale imponibilità dell’eventuale riaddebito al committente.

Aspetti civilistici: secondo la giurisprudenza, il contratto che viene stipulato tra l’associato e l’associazione professionale rientra tra i contratti di comodato (CTP di Treviso, n. 10/8/15, del 12/1/2015).

A tal fine si ricorda che, ai sensi dell’art. 1803 c.c., il comodato è essenzialmente gratuito, ma permette di porre a carico dell’utilizzatore il pagamento delle spese occorrenti per le il suo utilizzo (è il cd. “comodato modale” – Cass., nn. 1693/1981 e 9718/1990).

Aspetti fiscali

In merito alla deducibilità delle spese sostenute dall’associato e rimborsate dall’associazione professionale (nel presupposto che le spese risultino analiticamente documentate dall’associato, che possa dimostrarne il sostenimento in occasione di “trasferte”, cioè di spostamenti inerenti all’attività professionale), in passato si sono formati due orientamenti divergenti:

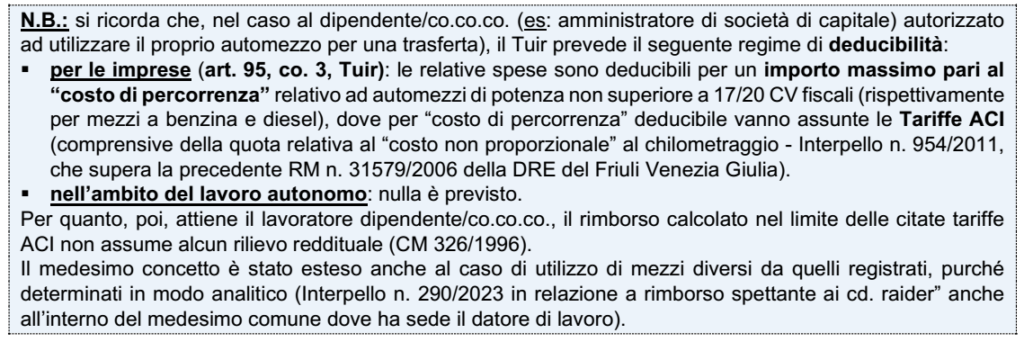

1) le spese sostenute (e rimborsate al professionista associato) rimangono deducibili nella misura del 20%, trovando applicazione il disposto normativo contenuto nell’art. 164 c. 1, lett. b), Tuir

2) le spese sono deducibili al 100%, posto che l’art. 164 non rileva nel caso di autovetture “di terzi”, come nel caso di specie, ma rileva nel caso di auto di proprietà del contribuente stesso (imprenditore o libero professionista)

L’assenza di una specifica disciplina dei rimborsi spese chilometrici nell’ambito delle norme che regolano il reddito di lavoro autonomo ha generato i citati orientamenti divergenti.

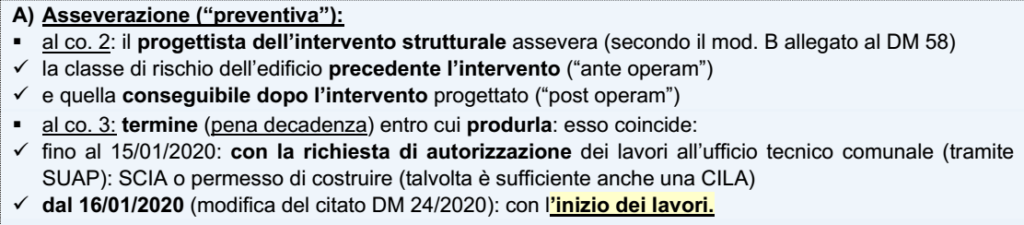

LA GIURISPRUDENZA PIÙ RECENTE

In due recenti sentenze la Cassazione si è espressa in materia.

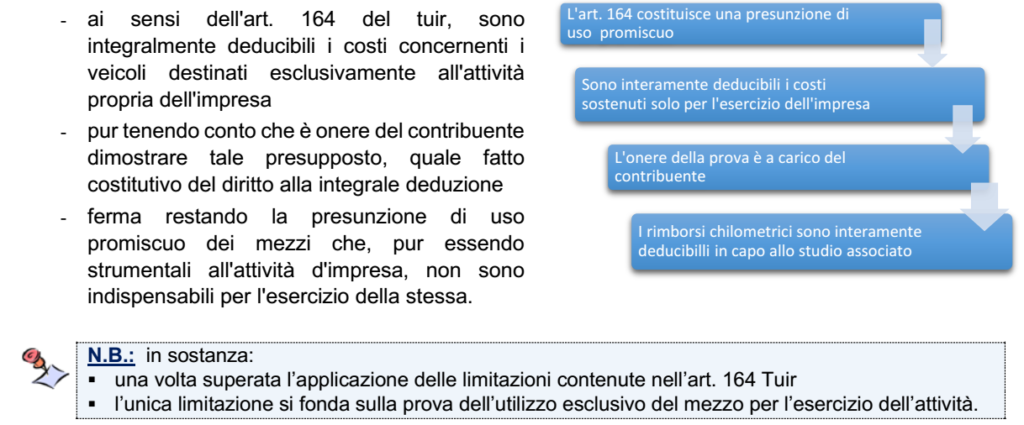

Con la ord. n. 776/2022, la corte si è adeguata al primo orientamento giurisprudenziale (Cass. n. 24154 del 2021; Cass. n. 16245 del 2021; Cass. n. 31031 del 2018; Cass. n. 14858 del 2018), sostenendo che:

Con una seconda pronuncia (ord. n. 2831/2022), tuttavia, la Corte si è adeguata al secondo orientamento (minoritario in giurisprudenza), sostenendo che:

– la presunzione di uso promiscuo delle autovetture contenuta nell’art. 164 del tuir si estende fino a ricomprendere il caso in cui l’associazione professionale si avvalga dei mezzi degli associati

– sul contribuente gravano l’onere di dimostrare la “indispensabilità del mezzo” per l’esercizio dell’attività (che l’Agenzia delimita, come visto, a situazioni che esulano tutte da una attività di lavoro autonomo).

CONCLUSIONI

Alla luce del profondo dissidio giurisprudenziale non resta che attendere un possibile rinvio della questione alle Sezioni Unite della cassazione o, ancora meglio, l’introduzione, da parte del legislatore, di una specifica disciplina nell’ambito del Tuir.