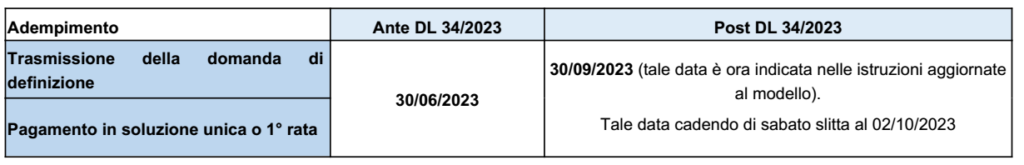

I dati delle liquidazioni periodiche riferite al secondo trimestre 2023 devono essere trasmessi all’Agenzia delle Entrate, con l’apposito modello, entro il prossimo 2 ottobre.

Per il secondo trimestre, l’art. 21-bis del DL 78/2010 fissa il termine del 30 settembre, a seguito delle modifiche apportate dall’art. 3 del DL 73/2022 (in precedenza, infatti, la scadenza era quella del 16 settembre).

Essendo il 30 settembre 2023 un sabato, l’adempimento è differito al 2 ottobre 2023, ossia al primo giorno feriale successivo, come prevede l’art. 7 comma 2 lett. l) del DL 70/2011.

Sono chiamati alla comunicazione tutti i soggetti passivi IVA, con la sola esclusione di coloro che non sono tenuti a presentare la dichiarazione IVA annuale o a effettuare le liquidazioni periodiche.

Nel caso in cui i dati siano stati omessi ovvero siano incompleti o inesatti, la sanzione è compresa tra 500 e 2.000 euro, dimezzabile purché i dati siano trasmessi regolarmente entro 15 giorni dalla scadenza (17 ottobre 2023). La sanzione può essere ridotta beneficiando del ravvedimento operoso se, oltre al pagamento della sanzione, è presentata una comunicazione sostitutiva (ris. Agenzia delle Entrate n. 104/2017).

È bene sottolineare che, ad alcuni soggetti passivi, è data la possibilità di effettuare la comunicazione avvalendosi del programma di assistenza on line offerto dall’Agenzia delle Entrate, mediante il quale sono messe a disposizione la bozza di comunicazione delle liquidazioni periodiche IVA e il servizio di pagamento delle somme eventualmente dovute.

La bozza precompilata e il modello F24 per l’eventuale pagamento sono resi disponibili anche ai soggetti che non hanno convalidato o integrato i registri IVA precompilati (provv. Agenzia delle Entrate n. 9652/2023, punto 4).

La facoltà di fruire del programma di assistenza dell’Agenzia riguarda i soggetti passivi che adottano la liquidazione trimestrale per opzione o per natura (questi ultimi solo a partire dalle LIPE dell’ultimo trimestre 2022). Sono, inoltre, stati ammessi ad avvalersi del programma anche gli operatori per i quali nell’anno di riferimento è stato dichiarato il fallimento o la liquidazione coatta amministrativa, nonché coloro che si avvalgono di specifici metodi di determinazione dell’IVA ammessa in detrazione, quali i produttori agricoli o coloro che svolgono le attività agricole connesse, le aziende di agriturismo, le aziende enoturistiche od oleoturistiche (provv. n. 9652/2023, punto 2).

Oltre ai soggetti passivi che adottano la liquidazione periodica mensile, non possono, invece, avvalersi dei documenti IVA precompilati gli altri operatori già esclusi dal provv. n. 183994/2021, cioè a dire: i soggetti che esercitano attività per cui sono previsti regimi speciali, i soggetti che applicano l’IVA separatamente, coloro che aderiscono all’IVA di gruppo o che partecipano a Gruppi IVA, le Pubbliche Amministrazioni e gli enti soggetti alla disciplina dello split payment, i commercianti al minuto che adottano il metodo della ventilazione dei corrispettivi, i soggetti che trasmettono i dati dei corrispettivi relativi alle cessioni di benzina e gasolio da utilizzare come carburanti per motori, i soggetti che trasmettono i dati dei corrispettivi relativi alle operazioni tramite distributori automatici e coloro che erogano prestazioni sanitarie.

Qualora ci si accorga, dopo l’invio della comunicazione convalidata o integrata, che i dati in essa contenuti sono incompleti o inesatti, è possibile inviare una comunicazione sostitutiva, entro il termine per la presentazione della dichiarazione annuale IVA (30 aprile 2024 per l’anno 2023), ferme restando le sanzioni applicabili.

Acquisti in reverse charge nel campo VP3

In merito alla compilazione del modello delle liquidazioni periodiche, un aspetto degno di interesse concerne gli acquisti relativi a operazioni con il meccanismo del reverse charge.

Nel caso di reverse charge “interno” (ad es., servizi nel settore edile), l’imponibile è riportato nel rigo VP3 (operazioni passive), mentre la relativa imposta nei righi VP4 e VP5 (in quest’ultimo rigo solo se detraibile). Se l’inversione contabile avviene in via elettronica (trasmettendo i dati al SdI), nel rigo VP3 sarà indicato l’imponibile contenuto nella fattura e non l’ammontare del documento integrato con codice “TD16”.

Tanto vale anche per il reverse charge “esterno” (ad es. prestazioni ricevute da soggetti non stabiliti in Italia), per il quale è necessario indicare l’imponibile nel rigo VP3 del modello e la relativa imposta nei campi VP4 e VP5, a prescindere dall’integrazione elettronica via SdI.

In tema di reverse charge, è da rammentare che un singolo acquisto con lo speciale meccanismo comporta l’obbligo di presentare la comunicazione con i dati del periodo, anche per coloro che altrimenti ne sarebbero esonerati, come i soggetti passivi che effettuano solo operazioni esenti, mentre qualche dubbio vi è per i forfetari.