Nell’art. 20 della L. 111/2023, la legge delega per la riforma fiscale, figura un criterio direttivo abbastanza di dettaglio che, in sintesi, prevede una sorta di ravvedimento operoso gratuito quando su di una determinata fattispecie vi è un mutamento di prassi.

Il criterio direttivo sancisce che i decreti delegati dovranno “escludere, in virtù dei principi di cui all’articolo 10 della legge 27 luglio 2000, n. 212, l’applicazione delle sanzioni per i contribuenti che presentino una dichiarazione integrativa al fine di adeguarsi alle indicazioni elaborate dall’Amministrazione finanziaria con successivi documenti di prassi pubblicati ai sensi dell’articolo 11, comma 6, della medesima legge 27 luglio 2000, n. 212, sempreché la violazione dipenda da obiettive condizioni di incertezza sulla portata e sull’ambito di applicazione della norma tributaria e il contribuente provveda al pagamento dell’imposta dovuta”.

Il legislatore delegante vuole rafforzare il legittimo affidamento, evitando di irrogare sanzioni nei confronti del contribuente che si adegua “alle indicazioni elaborate dall’Amministrazione finanziaria con successivi documenti di prassi” ai sensi dell’art. 11 comma 6 della L. 212/2000.

Dovrà trattarsi di chiarimenti diramati con circolare o risoluzione, in modo ufficiale e non ufficioso (potrebbero quindi non essere sufficienti i chiarimenti diramati in occasione ad esempio di Telefisco, non recepiti in una circolare).

Il chiarimento, per come è scritta la norma, dovrà certamente essere successivo alla condotta del contribuente (alla presentazione della dichiarazione dunque) e non anche ad un precedente chiarimento di prassi che è risultato superato.

A ben vedere, già attualmente, ai sensi dell’art. 10 della L. 212/2000, se il contribuente si uniforma a chiarimenti di prassi poi modificati, non è passibile di nessuna sanzione, nonostante la Cassazione diverse volte abbia affermato un principio diverso.

Questo orientamento andrà radicalmente rivisto alla luce della legge delega e dei prossimi decreti delegati.

Tornando al criterio direttivo in esame, c’è un punto dolente che restringe non di poco il suo potenziale ambito applicativo e che, francamente, poteva forse essere evitato. L’esimente opera se “la violazione dipenda da obiettive condizioni di incertezza sulla portata e sull’ambito di applicazione della norma tributaria”.

In primo luogo, è arduo stabilire quando sussiste l’obiettiva incertezza, in secondo luogo l’obiettiva incertezza già consente agli uffici di disapplicare le sanzioni ex art. 6 del DLgs. 472/97.

Non è poi chiaro se dovrà essere il contribuente, in autonomia, a individuare se è presente l’incertezza o se saranno gli uffici finanziari a specificarlo nei documenti di prassi.

Ove fossero gli uffici a doverlo specificare, si eviterebbero potenziali contenziosi tra uffici e contribuenti sulla presenza dell’incertezza.

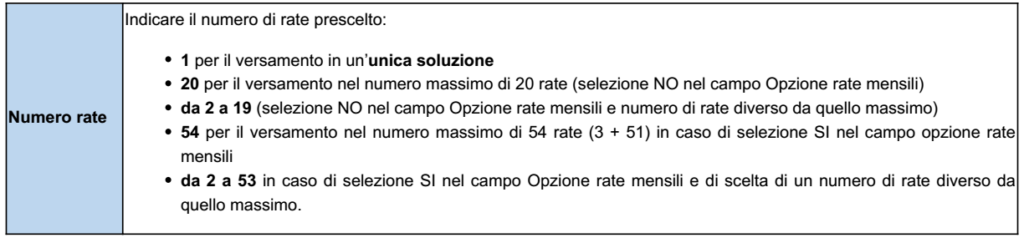

Per il resto, si tratta come anticipato di una sorta di ravvedimento operoso gratuito, considerato che sarà necessario presentare la dichiarazione integrativa e pagare le imposte.

Necessaria la dichiarazione integrativa

I decreti delegati potranno prevedere dei limiti temporali entro cui tale ravvedimento operoso gratuito potrà avvenire.

Questa forma di ravvedimento, sempre ad un primo esame, non pare circoscritta alle imposte sui redditi e all’IVA ma può riguardare anche altri tributi, sempre che si tratti di violazioni commesse in dichiarazione. In altre parole, si consente, alle condizioni descritte, di sanare la dichiarazione infedele per qualsiasi tributo.