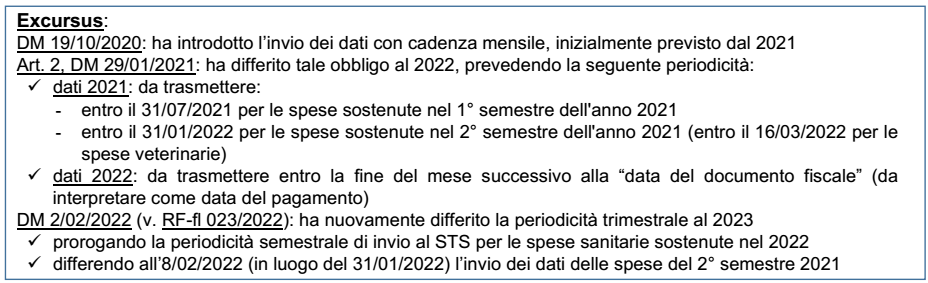

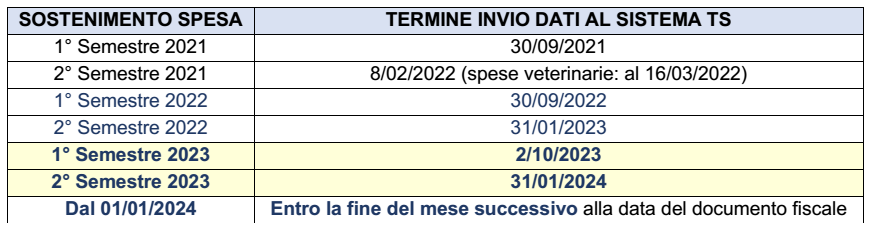

Il DM 27/12/2022 ha nuovamente modificato la periodicità di invio dei dati al sistema TS delle spese sanitarie e delle spese veterinarie, disponendo il rinvio della periodicità mensile al 1/01/2024.

| NUOVE PERIODICITA’ DI INVIO DELLE SPESE SANITARIE DAL 2023 |

SITUAZIONE ATTUALE: come anticipato, l’art. 2 del DM 27/12/2022 ha ridefinito i termini d’invio dei dati delle spese sanitarie relative al 2023, che permangono su base semestrale:

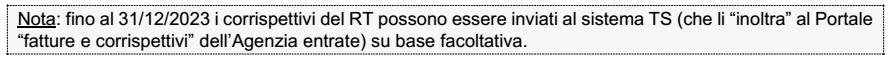

| CORRISPETTIVI INVIATI AL STS |

Si ricorda che anche l’obbligo di invio dei corrispettivi telematici (farmacie, ottici, ecc.) al sistema TS,

(previsto dall’art. 2, co. 6-quater, DLgs. n. 127/2015, come modificato dall’art. 3, co. 5, DL n. 183/2020) è stato differito al 2024 dall’art. 3 del DL 198/2022, cd. “Milleproroghe 2022” (v. RF-fl 001/2023).

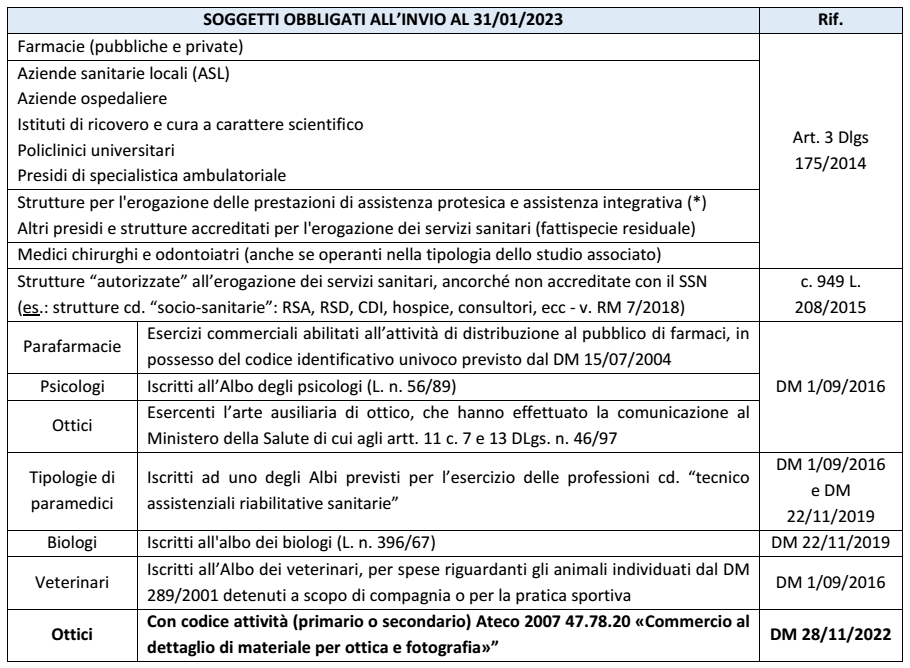

| INVIO DEI DATI SANITARI DEL 2022 ENTRO IL 31/01/2023 |

Per quanto attiene l’invio delle spese sanitarie sostenute nel 2022, occorre considerare le seguenti due novità introdotte:

➔ l’estensione agli ottici

➔ inclusione tra i dati dei contributi usufruiti del “bonus vista” e del “bonus psicologo”.

| ESTENSIONE DELL’OBBLIGO ALLA GENERALITÀ DEGLI OTTICI |

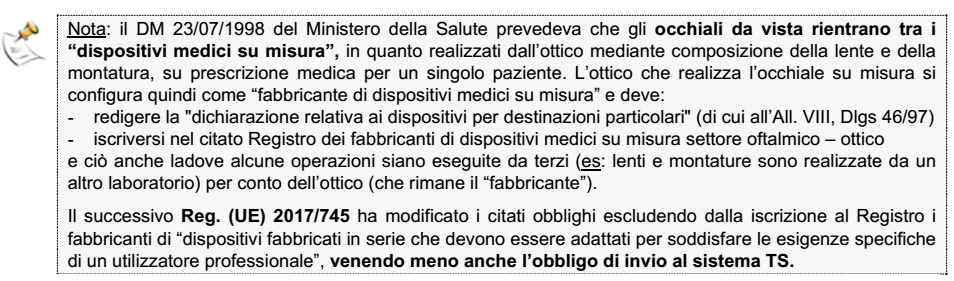

Il DM 1/09/2016 aveva già incluso gli ottici tra i soggetti obbligati (elenco di cui all’art. 1, lett. f):

▪ avessero effettuato la comunicazione al Ministero della Salute, ex artt. 11 c. 7 e 13 DLgs. n. 46/97

▪ cioè di iscrizione nel Registro dei fabbricanti di dispositivi su misura in campo ottico e oftalmico.

Il successivo DM 28/11/2022 (integrando il citato DM 1/09/2016 con la lett. g) all’elenco di cui all’art. 1), al fine di tener conto dell’evoluzione normativa, estende l’obbligo di trasmissione al sistema TS

▪ oltre agli esercenti l’arte ausiliaria di ottico di cui alla precedente lett. f)

▪ anche a quelli “registrati in anagrafe tributaria, con il codice attività – primario o secondario – … Ateco 2007 47.78.20 «Commercio al dettaglio di materiale per ottica e fotografia»”

È inoltre previsto che, dal 1/12/2022, il Sistema TS procede ad acquisire dall’Agenzia delle entrate il

codice Ateco comunicato dall’esercente che richiede le credenziali necessarie per l’invio dei dati.

MODALITÀ DI TRASMISSIONE

Per entrambi i soggetti (di cui alla preesistente lett. f) ed alla nuova lett. g) la trasmissione dei dati

▪ limitatamente alle spese sanitarie sostenute dalle persone fisiche per l’intero anno 2022

▪ è effettuata entro il 31/01/2023.

Si ricorda che la trasmissione dovrà avvenire secondo quanto disposto dal nuovo allegato A al DM 22/12/2022 (che ha sostituito l’analogo All. A del DM 19/10/2020); il citato DM ha poi previsto la possibilità di accedere al STS tramite Carta di identità elettronica (CIE) da parte del cittadino che intenda consultare i propri dati.

Tipologie di spesa: sono richieste le informazioni relative:

– alle spese per l’acquisto/affitto di dispositivi medici con marcatura CE, identificate col codice tipologia di spesa “AD”

– altre spese sanitarie diverse da quelle di cui sopra, identificate col codice tipologia di spesa “AA” (con il quale va indicata anche la fruizione dell’eventuale “bonus vista”)

| BONUS VISTA E BONUS PSICOLOGO |

Il citato DM 28/12/2022 ha espressamente previsto che:

➔ in relazione all’obbligo di trasmettere al STS anche eventuali contributi “riportati sui documenti fiscali”

➔ chiarisce che, per quanto attiene gli ottici e gli psicologi, vanno inclusi anche i seguenti contributi:

▪ il cd. “Bonus vista” (art. 1, co. 438, L. n. 178/2020): si tratta di un contributo sotto forma di voucher di importo pari a € 50, per l’acquisto di occhiali da vista/lenti a contatto correttive a favore dei membri di nuclei familiari con ISEE inferiore a € 10.000 annui

▪ il cd. “Bonus psicologo” (art. 1-quater, co. 3, DL n. 228/2021, cd. “Decreto Milleproroghe”): si tratta di un contributo a fronte di spese per sessioni di psicoterapia presso specialisti iscritti nell’elenco degli psicoterapeuti nell’ambito dell’Albo degli psicologi

Per l’invio di tali contributi va utilizzato:

– il codice tipologia di spesa “AA – Altre spese” (cui associata alla descrizione “tutte le eventuali e altre tipologie di prestazioni non previste dai valori precedenti nonché per i contributi riconosciuti dalla normativa vigente riportati nei documenti fiscali”)

– il codice tipologia di spesa “AA – Altre spese” (in precedenza gli psicologi utilizzavano il solo codice “SP – Prestazioni sanitarie”).