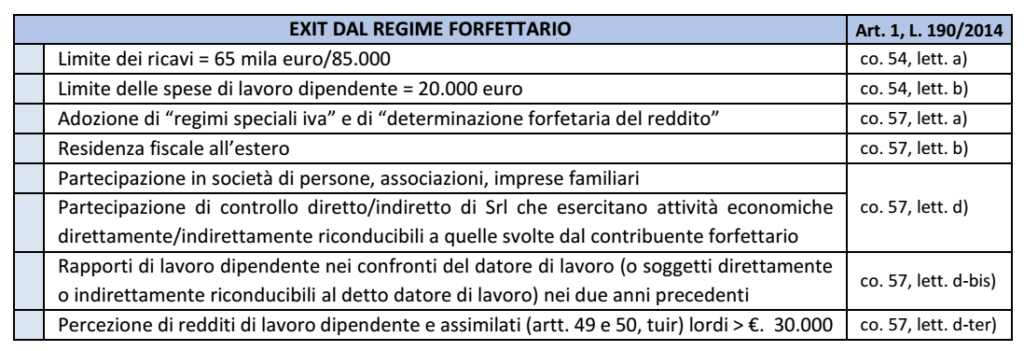

Come noto, il legislatore ha previsto originariamente che il regime forfettario cessa di avere applicazione

dall’anno successivo al momento in cui

– viene meno taluna delle condizioni previste ovvero si verifica una delle fattispecie previste dalla legge (art. 1, co. 71, Legge n. 190/2014)

– ovvero l’accertamento notificato dall’amministrazione finanziaria diviene definitivo, producendo gli effetti di cui sopra (art. 1, co. 74, Legge n. 190/2014).

| FUORIUSCITA DAL REGIME – NOVITÀ DELLA LEGGE DI BILANCIO 2023 |

In passato il verificarsi di una cause di esclusione comportava la fuoriuscita dal regime agevolato a partire

dal periodo successivo.

La L. n. 197/2022 è intervenuta in merito, disponendo:

▪ oltre all’innalzamento da €. 65.000 a €. 85.000 del limite dei ricavi/compensi che consentono l’applicazione del regime forfetario

▪ anche l’introduzione di un limite, pari a €. 100.000, al cui superamento ricorre la decadenza retroattiva dal regime, dovendosi, in tal caso, distinguere gli effetti

– ai fini dell’Iva: l’applicazione dell’imposta opera solo a decorrere dalle operazioni che comportano il superamento del limite di €. 100.000

Nota: ai fini Iva i lavori parlamentari relativi alla legge di bilancio 2023 hanno ritenuto che, al superamento del limite, l’anno si caratterizzerà per la presenza di operazioni escluse e di operazioni imponibili

A fini cautelativi, è opportuno applicare l’Iva sull’intera fattura che ha comportato lo splafonamento (senza suddivisione tra una quota imponibile ed una esclusa).

– ai fini reddituali: l’intero periodo d’imposta è soggetto ad Irpef

Nota: il reddito sarà determinato secondo le regole regime naturale di contabilità semplificata (sempreché il contribuente non intenda esercitare l’opzione per la contabilità ordinaria).

– ai fini delle ritenute: la norma nulla dispone nel merito

Nota: si ricorda che i contribuenti in regime forfettario per quanto attiene la soggettività:

– attiva: non sono tenuti ad operare le ritenute alla fonte, salvo il caso di corresponsione di redditi di lavoro dipendente/assimilato.

– passiva: possono (facoltà) comunicare al committente di operare regime forfettario al fine di escludere l’applicazione delle ritenute.

| CORREZIONE DI COMPORTAMENTI ERRATI |

Con la Risposta ad interpello n. 245/2023 l’Agenzia delle entrate ha fornito chiarimenti circa gli adempimenti da porre in essere in presenza di errori connessi alla fuoriuscita dal regime forfettario

IL CASO: un professionista in regime forfetario doveva fuoriuscire dal regime agevolato dal 2021 (supero dei compensi nel 2020); tuttavia si accorge solo nel 2022 di aver perso i requisiti, trovandosi nella condizione di non aver correttamente ottemperato agli obblighi fiscali riguardanti:

– l’iva

– e la sostituzione d’imposta (ha comunicato al committente la mancata applicazione della ritenuta).

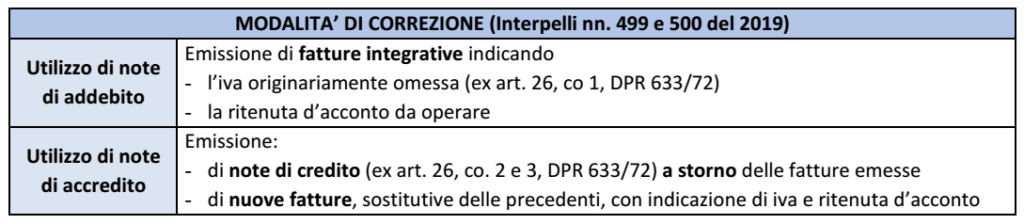

A tal fine l’Agenzia individua due diverse modalità alternative da seguire per la correzione dell’errore,

anche riferendosi a precedenti interpelli:

| RIFLESSI SUL SOSTITUTO |

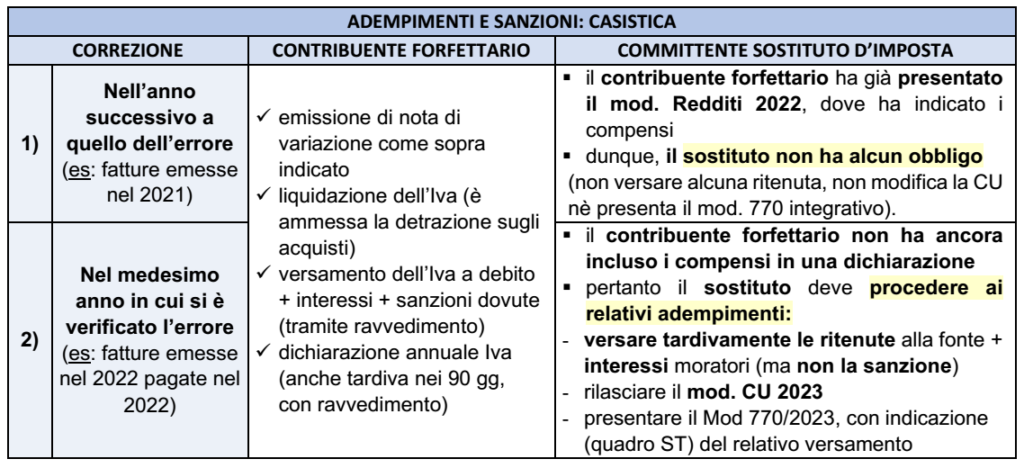

Quanto indicato implica degli adempimenti differenti in capo al sostituto d’imposta a seconda del periodo d’imposta in cui la fattura viene regolarizzata; in particolare:

REGIME SANZIONATORIO PER IL SOSTITUTO

Una prima questione attiene alle eventuali sanzioni applicabili in capo al sostituto.

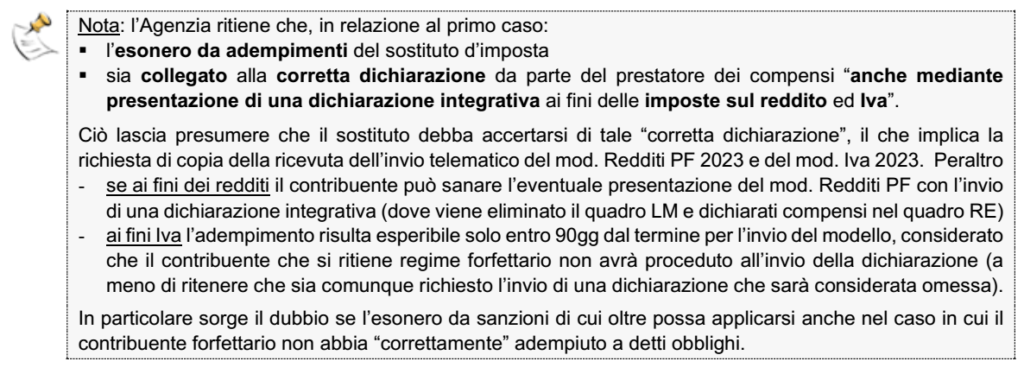

A tal fine l’Agenzia, richiamando il costante l’orientamento della giurisprudenza (Cass., nn. 14033/2006,5020/2003 e 10613/2000), ritiene che:

▪ in applicazione del principio di colpevolezza di cui all’art. 6, Dlgs. 472/97

▪ debba essere esclusa qualsiasi sanzione se il sostituto ha agito con la dovuta “diligenza”.

In linea generale si deve ritenere che tale diligenza non possa che essere limitata alla constatazione della presenza dell’apposita dichiarazione rilasciata dal contribuente forfettario (in calce alle fatture emesse o negazione separata).

Nota: un profilo di responsabilità potrebbe sorgere nel solo caso in cui il committente sia in grado di conoscere l’obbligo di fuoriuscita dal regime agevolato del prestatore; si pensi al caso in cui le sole fatture emesse verso il sostituto eccedano il limite annuale dei compensi.

| SANZIONI AL CONTRIBUENTE FORFETTARIO: |

Per quanto attiene il regime sanzionatorio da applicare al contribuente forfettario, la questione diviene più complessa, a tal fine, si riprenda l’esempio proposto.

Periodo 2021: la sanzione del 30% per tardivo versamento dell’Iva non opera in quanto l’ufficio applicherà la sanzione proporzionale (che assorbe la precedente – CM 42/2016) per il Mod. Iva 2022 omesso (anche laddove fosse inviato oltre i 90 gg dal termine del 30/04/2023)

Questa assorbirà anche le sanzioni riferite alle LI.PE. non inviate nel 2021, nonché le sanzioni per tardiva regolarizzazione dell’Iva in fattura, in applicazione del cumulo giuridico (art. 12, Dlgs 472/97).

In tal caso la sanzione base dovrebbe risultare costituita dalla dichiarazione omessa (120% dell’Iva non dichiarata), per quanto va valutato se risulti superato dalla sanzione minima (di €. 500) applicabile a ciascuna fattura emessa senza Iva (dipendendo ciò dal numero di fatture emesse nell’anno).

N.B.: si ritiene che l’Ufficio sia obbligato ad applicare il cumulo giuridico, posto che tutte le violazioni poggiano su un unico presupposto, riferito all’errata convinzione di poter fruire del regime forfettario (CM 180/97).

Periodo 2022: laddove il contribuente non procedesse a regolarizzare il 2022, l’ufficio estenderebbe il cumulo su più periodi d’imposta (assorbendo dette sanzioni), applicando la maggiorazione del 50% la sanzione base (ciò, in generale, non risulta conveniente, in quanto la sanzione base è pari a quella più elevata corrispondente alla dichiarazione omessa, il cui importo risulta pari a tutta l’Iva a debito nel 2021).

N.B.: al contrario può risultare conveniente nel caso in cui il ritardo nella regolarizzazione avvenga oltre il 2022 (es: solo nel 2023 o successivamente), in quanto l’unica sanzione da cumulo giuridico (maggiorata del 50%) si estende per tutti i periodi d’imposta accertabili.

Sanzioni per omessa applicazione di ritenute a terzi

Una ulteriore fonte di violazione potrebbe essere costituita dalla mancata applicazione della ritenuta su fatture ricevute (professionisti e agenti). Ciò non si verifica nel caso in cui il contribuente abbia comunque proceduto, agli adempimenti dei sostituti d’imposta, per quanto in via facoltativa (l’obbligo ricorre solo per i dipendenti e co.co.co. o soggetti assimilati).

| SUPERAMENTO IN CORSO D’ANNO DEL LIMITE DI 100.000 EURO |

Quanto indicato in precedenza trova applicazione:

▪ non solo nel caso di fuoriuscita dall’anno successivo, come nel caso dell’interpello

▪ ma anche in presenza di decadenza retroattiva: in tal caso l’aspetto

✓ attiene al solo ambito delle ritenute non operate

✓ semprechè il contribuente abbia provveduto ad applicare l’Iva sulle fatture successive allo splafonamento.