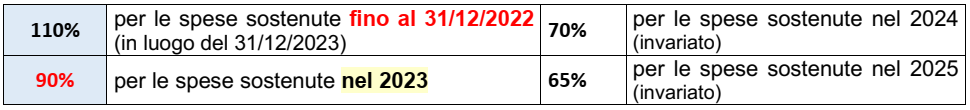

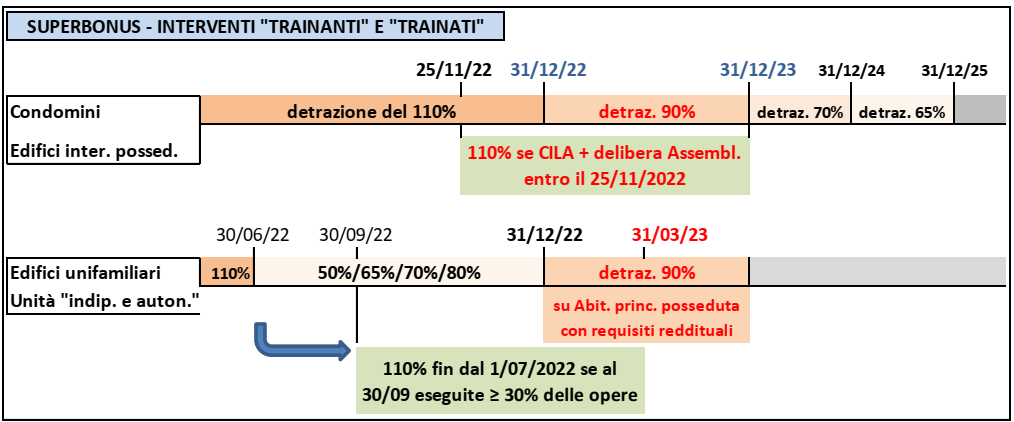

| Sintesi: il Decreto Aiuti-quater, recentemente pubblicato in G.U., ha apportato una serie di modifiche al regime del Superbonus, tra cui si evidenzia quanto segue: ✓proroga: per gli interventi (sia “trainanti” da super-ecobonus che “trainati”) effettuati: – su parti comuni condominiali/di edifici “interamente posseduti”: la detrazione del 110% opera per le spese sostenute entro il 31/12/2022 (in luogo del 31/12/2023), ridotta al 90% per le spese sostenute nel 2023, al 70% per quelle sostenute nel 2024 ed al 65% per quelle sostenute nel 2025; la detrazione continuò operare nel limite del 110% fino al 31/12/2023 nel caso in cui la CILA sia trasmessa entro il 25/11/2022 (nel caso di condomini, prima di tale data va assunta la delibera relativa ai lavori) – su edifici unifamiliari/unità funzionalmente autonome con accesso autonomo dall’esterno: la detrazione del 110% opera per le spese sostenute entro il 30/03/2023 (in luogo del 31/12/2022) a condizione che al 30/06/2022 sono stati effettuati lavori per almeno il 30% dell’intervento complessivo; per lavori avviati dal 1/01/2023 la detrazione si riduce al 90% ed è limitata agli interventi effettuati sull’abitazione principale posseduta per i contribuenti con un reddito di riferimento non superiore a €. 15.000 ✓cessione del credito: nel caso di cessione del credito/sconto in fattura comunicati entro il 31/10/2022 e non ancora utilizzati, al fine di evitare il possibile inutilizzo da parte del cessionario, è possibile optare una fruizione del credito d’imposta in 10 rate annuali (in luogo di 4), previa apposita comunicazione che sarà disciplinata da apposito provvedimento. |

Nell’ambito del DL n. 176/2022 (cd. decreto “Aiuti-quater”), in G.U. 18/11/2022, n. 185, contenente

“Misure urgenti di sostegno nel settore energetico e di finanza pubblica”, in vigore dal 19/11/2022,

sono state introdotte una serie di modifiche ai cd. “superbonus”, esaminate di seguito.

| PROROGA DELLA DETRAZIONE |

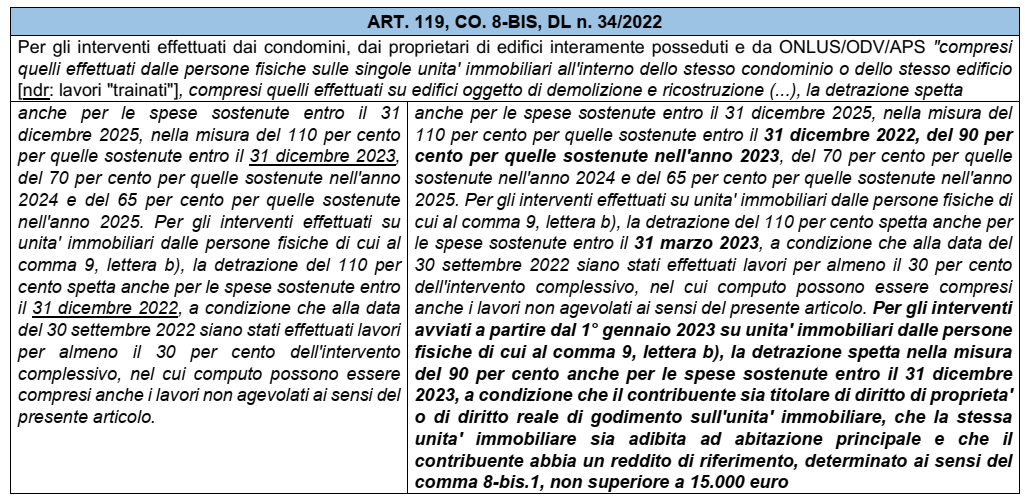

Con integrazione del co. 8-bis dell’art. 119, DL 34/2020, il termine per sostenere le spese detraibili al 110% (“super-ecobonus” e “super-sismabonus”) viene ulteriormente modificato rispetto a quanto previsto dalla legge di bilancio 2022.

| CONDOMINI/EDIFICI INTERAMENTE POSSEDUTI O IN COMPROPRIETÀ |

Per gli interventi:

➔ “trainanti” (ex co. 1 e co. 4 dell’art. 119) effettuati sulle parti comuni:

▪ di condomini

▪ di edifici composti da 2 a 4 unità immobiliari distintamente accatastate, interamente posseduti da un unico proprietario o in comproprietà da più persone fisiche

➔ “trainati” effettuati dalle persone fisiche “private” sulle singole unità abitative all’interno, rispettivamente, del condominio o dell’edificio (in quest’ultimo caso, nel limite di 2) la norma anticipa la scadenza della detrazione del 110%, con la seguente “scaletta” temporale:

LAVORI “IN CORSO” – DEROGA: il co. 2 dell’art. 9 del DL Aiuti-quater prevede la possibilità di continuare a fruire della detrazione del 110% anche dal 1/01/2023 (fino al 31/12/2023) nel caso in cui:

▪ la cd. “CILA Superbonus” sia trasmessa al SUAP entro il 25/11/2022

▪ per i soli condomini: la delibera dell’Assemblea che autorizza i lavori sia adottata entro il 24/11/2022.

| EDIFICI UNIFAMILIARI/UNITÀ FUNZIONALMENTE INDIPENDENTI |

Per gli interventi:

➜ “trainanti” effettuati dalle persone fisiche “private”:

▪ su edifici unifamiliari (cd. “villini”)

▪ su unità abitative in edifici plurifamiliari funzionalmente indipendenti e con accesso autonomo dall’esterno

➜ “trainati” effettuati sulle medesime unità immobiliari

si verificano le seguenti condizioni:

▪ la detrazione del 110%:

✓ scaduta, in via ordinaria, al 30/06/2022

✓ viene prorogata alle spese sostenute fino al 31/03/2023 (in luogo del 31/12/2022), a condizione che al 30/09/2022 i lavori siano effettuati per almeno il 30% dell’intervento complessivo (nel cui computo sono compresi anche interventi edili non agevolati con il Superbonus: ristrutturazioni, ecobonus, ecc.)

▪ opera la detrazione del 90%:

✓ per le spese sostenute fino al 31/12/2023

✓ riferite ad interventi avviati dal 1/01/2023

alle seguenti condizioni:

– il contribuente sia titolare della proprietà/altro diritto reale di godimento sull’immobile

– l’unità immobiliare sia adibita ad abitazione principale

– il contribuente abbia un “reddito di riferimento” non superiore a €. 15.000.

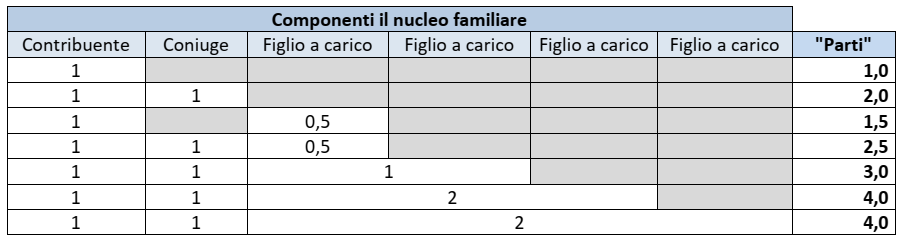

“Reddito di riferimento” costituito:

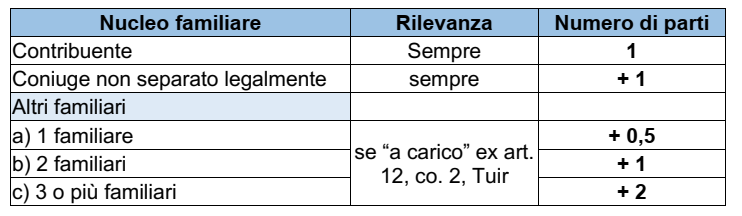

▪ dalla somma dei redditi complessivi posseduti nel 2022 (anno precedente a quello di sostenimento della spesa detraibile al 90%) da tutti i componenti del nucleo familiare

▪ diviso per un numero di “parti” variabile da 1 a 4, in ragione del numero dei familiari, secondo la tabella riportata nell’Allegato 1 al Decreto Aiuti-quater

Si previene, dunque, ai seguenti calcoli: