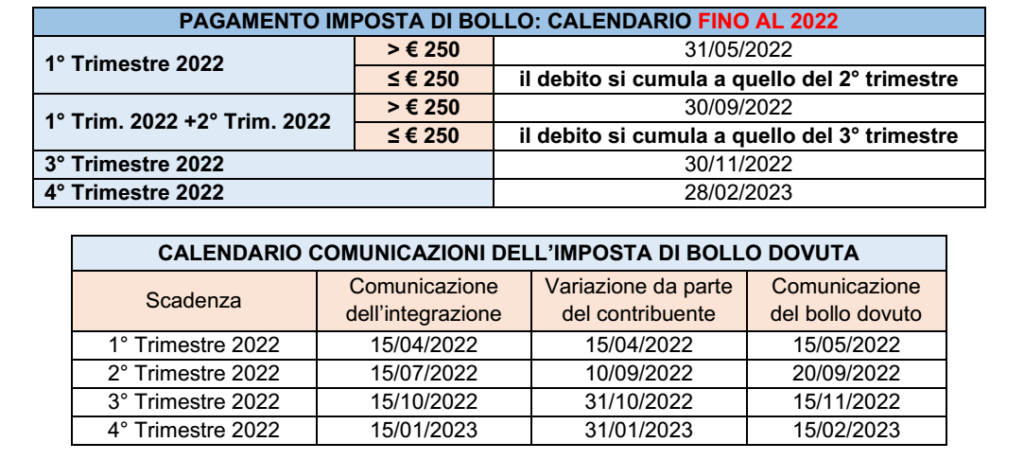

| Sintesi: entro il 30/09/2022 va versata l’imposta di bollo sulle fatture emesse nel 2° trimestre dell’anno 2022 secondo le regole previgenti alle novità del DL Semplificazioni. In particolare, il pagamento è dovuto: – anche per coloro che nel 1° trimestre dovevano complessivamente un’imposta non superiore a €. 250 – ove l’importo dovuto per il 1° ed il 2° trimestre non ecceda la soglia di €. 250, il versamento può essere eseguito entro il 30/11/2022. A partire dalle fatture elettroniche emesse dal 1/01/2023 la citata soglia di €. 250 viene elevata a €. 5.000 |

Come noto, l’applicazione dell’imposta di bollo alle fatture si basa sui seguenti criteri:

– principio generale: di “alternatività” rispetto all’Iva

– esenzioni: sono disposte ipotesi di esenzione tassativamente individuate

– importo: la quota non rilevante ai fini Iva dev’essere superiore ad € 77,47 (a tal fine è sufficiente che

un singolo addebito nel corpo della fattura risulti privo di Iva).

Modalità di assolvimento nel caso di fattura:

■ elettronica: secondo le modalità dell’art. 6, DM 17/06/2014; il calcolo è agevolato dalla compilazione

dell’apposita funzione nell’ambito della fattura elettronica

■ se cartacea può essere assolta:

● con apposizione della marca telematico (in caso di invio tramite e-mail si ritiene possibile indicare

l’assolvimento sulla copia dell’emittente, indicando il numero univoco attribuito al contrassegno)

● in forma “virtuale”, ex art. 15 Dpr 642/72 (sconsigliata in quanto richiede l’autorizzazione dell’Agenzia

ed obbliga alla presentazione della relativa dichiarazione, con versamenti a saldo e in acconto).

Integrazione dei dati da parte dell’Agenzia:

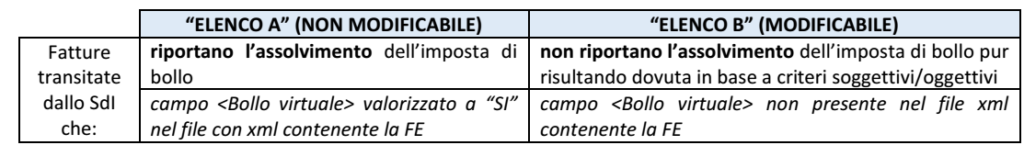

a) l’Agenzia mette a disposizione, nell’area riservata del portale Fatture e Corrispettivi, i seguenti 2

elenchi che contengono gli estremi delle FE emesse nel trimestre solare di riferimento

b) il cedente/prestatore (o il suo intermediario delegato) Iva può, alternativamente:

■ confermare l’integrazione dell’Agenzia (provvedendo al versamento dell’imposta); in assenza

di modifica l’elenco si intende comunque confermato

■ modificare i dati dell’elenco B, entro l’ultimo giorno del mese successivo al trimestre di

riferimento, fornendole relative motivazioni; la modifica può essere effettuata:

● in modalità puntuale: tramite accesso al portale fatture corrispettivi e modifica “online” di

ciascuna singola fattura dell’elenco

● in modalità massiva: procedendo al download del file Xml dell’elenco B, con successivo

upload del file modificato (la modifica può anche aggiungere nuove fatture precedentemente

non elencate dall’Agenzia, per le quali si rende dovuto il tributo).

Entro il giorno 15 del 2° mese successivo al trimestre di riferimento (al 20/09 per le fatture emesse nel 2°

trimestre), l’Agenzia comunica l’ammontare dell’imposta dovuta, sulla scorta dei dati contenuti

– nell’Elenco A

– nonché e nell’Elenco B eventualmente modificato entro detto termine

TERMINE DI VERSAMENTO

L’art. 17 del DL n. 124/2019 (come mod. dal D.L. 23/2020), al co. 1-bis, ha previsto per i primi 2 trimestri solari che l’obbligo di versamento decorre solo dal trimestre in cui si supera la soglia di € 250 d’imposta

cumulata fin dall’inizio dell’anno.

Fino al 31/12/2022, dunque, il calendario del versamento dell’imposta di bollo è il seguente

Entro il prossimo 30 settembre dovrà, dunque, essere effettuato il versamento dell’imposta di bollo:

✓ sulle fatture elettroniche emesse nel secondo trimestre solare

✓ nonché su quelle emesse nel 1° trimestre, ove di importo complessivo non superiore a €. 250.

PAGAMENTO AL 30/11/2022: ove l’importo dovuto complessivamente per il 1° ed il 2° trimestre 2022

non eccede il valore di €. 250, il versamento potrà essere eseguito entro il 30 novembre.

Il pagamento può avvenire con F24 oppure con addebito su Iban.

ASPETTI SANZIONATORI

In presenza di versamento tardivo/omesso/insufficiente, Il contribuente può ricorrere al ravvedimento operoso e, dunque, in caso di definizione entro 30 giorni dalla comunicazione, la sanzione è così determinata:

– ridotta del 30%, se il versamento è eseguito oltre90 giorni dalla scadenza del termine per

l’adempimento;

– ridotta al 15%, se il versamento è eseguito entro 90giorni dalla scadenza del termine per

l’adempimento;

– ridotta a 1/15 per ciascun giorno di ritardo, se il versamento è eseguito entro 15 giorni dalla

scadenza del termine per l’adempimento.

NUOVA SOGLIA A €. 5.000 DAL 1/01/2023

L’art. 3 del DL n. 73/2022 (cd. “Semplificazioni fiscali”):

ha aumentato la citata soglia da €. 250 ad €. 5.000

solo a decorrere dalle fatture elettroniche emesse dal 1° gennaio 2023