L’art. 9, co. 4, del DL n. 176/2022 (“Aiuti-quater”), al fine di “riaprire” il mercato dei crediti, aveva disposto

la possibilità:

– limitatamente agli interventi di superbonus (art. 119-ter, DL 34/2020)

– con cessione del credito/sconto in fattura comunicati entro il 31/10/2022 e non ancora utilizzati

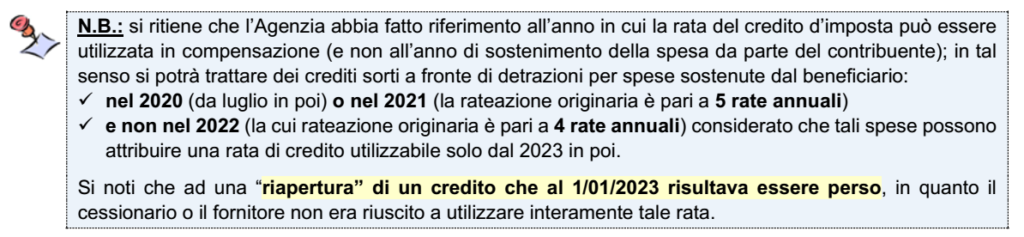

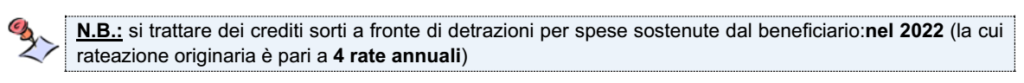

– di optare per la fruizione del credito d’imposta in 10 rate annuali (in luogo di 5 o 4 rate annuali, a seconda che si tratti di spesa sostenuta fino al 2021 o nel 2022, ai sensi del co. 3, art. 121, DL 34/2020)

– previa apposita comunicazione da individuare con Provvedimento dell’Agenzia Entrate.

permanendo il divieto di riporto alle annualità successive (o il rimborso) della quota di tali “nuove” rate eventualmente non utilizzata nell’anno.

L’art. 2, co. 3-quinquies del DL n. 11/2023 (“Decreto Cessioni”), con modifica del citato co. 4, art. 9, DL 176/2022, ha disposto che:

➔ tale nuova maggiore ripartizione facoltativa sia estesa anche:

▪ al “bonus barriere” ex art. 119-ter, DL 34/2020 (detrazione del 75%)

▪ al sismabonus ordinario (art. 16, co. da 1-bis a 1-septies, DL 63/2013)

➔ ove la relativa comunicazione di cessione/sconto in fattura sia stata inviata entro il 31/03/2023.

In attuazione di ciò, il Provv. 18/04/2023 ha recentemente disciplinato tale modalità di ripartizione.

| MECCANISMO APPLICATIVO |

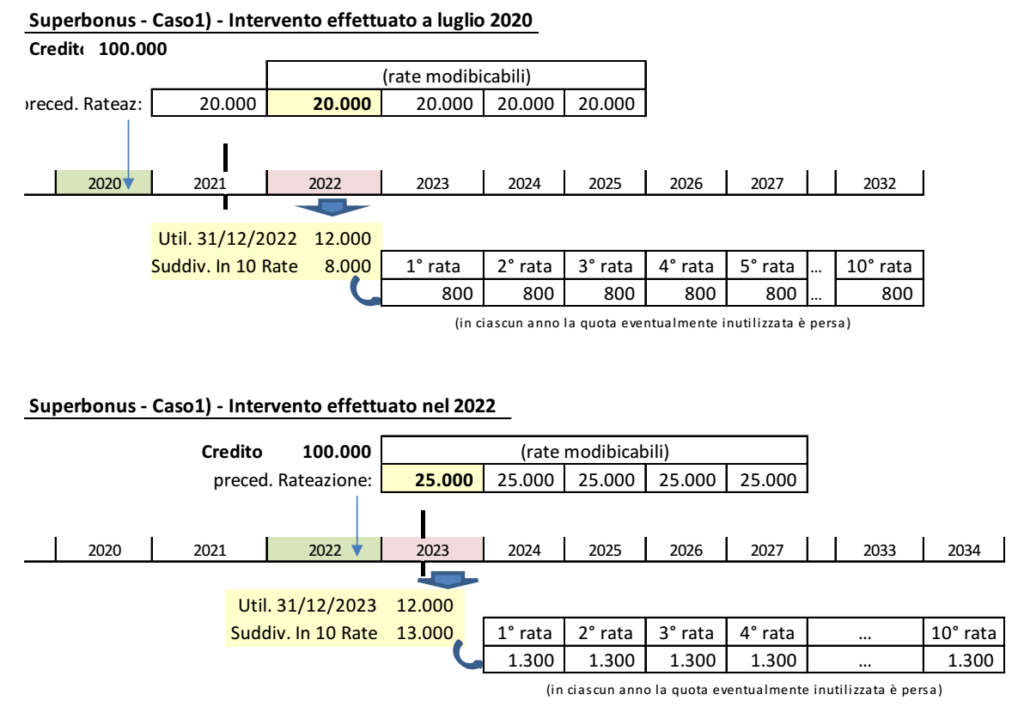

Come anticipato, per individuare le rate dei crediti d’imposta che possono essere dilazionati in un nuovo piano di rateazione occorre distinguere l’origine del credito (tipologia di lavori sottostanti), nonché la data in cui è intervenuta la comunicazione della prima cessione.

Cessioni successive alla prima: il meccanismo descritto

✓ si applica anche alle cessioni successive alla prima

✓ purché la prima cessione sia stata comunicata entro una determinata data.

INDIVIDUAZIONE DELLE RATE: per gli interventi ammessi:

▪ la quota residua di ciascuna rata annuale dei crediti d’imposta (anche acquisita a seguito di cessioni del credito successive alla prima opzione, come visto) non utilizzata (al 31/12 quale termine ultimo, ma anche in corso d’anno)

▪ può essere ripartita (in tutto o in parte) in 10 rate annuali di pari importo, utilizzabili a decorrere dall’anno successivo a quello di riferimento della rata originaria.

Detta ripartizione interessa la quota residua (o parte di essa) “delle rate dei crediti riferite”:

a) agli anni 2022 e seguenti: per i crediti:

➔ per interventi da Superbonus: derivanti dalle comunicazioni delle opzioni per la prima cessione/sconto in fattura trasmesse fino al 31/10/2022

b) agli anni 2023 e seguenti: relativamente ai crediti:

➔ per interventi di Superbonus: derivanti da comunicazione delle opzioni per la prima cessione/sconto in fattura trasmesse dal 1/11/2022 fino al 31/03/2023

➔ per interventi di bonus barriere e sismabonus: derivanti da comunicazione delle opzioni per la prima cessione/sconto in fattura trasmesse entro il 31/03/2023.

UTILIZZO DELLE “NUOVE” RATE:

Il punto 2.1 del Provvedimento dispone che la quota residua di ciascuna rata annuale:

▪ può essere ripartita in 10 rate annuali di pari importo

▪ “decorrenti” dall’anno successivo a quello di riferimento della rata originaria (dunque, è utilizzabile solo dall’anno successivo a quello in cui il credito residuo sarebbe potuto ancora essere utilizzato).

Il successivo p.to 2.3 dispone, poi, che ciascuna “nuova rata” annuale (delle 10 rese, così, disponibili):

▪ può essere utilizzata (nel mod. F24) dal 1/01 fino al 31/12 “del relativo anno di riferimento”

N.B.: ciò significa che il vi sarà un nuovo anno di riferimento di tali nuove rate (così, la rata di un Superbonus utilizzabile nel 2023 ripartita in 10 anni attribuirà 10 rate utilizzabili nell’anno di riferimento dal 2024 al 2033).

▪ non può essere ceduta, né ulteriormente ripartita (la quota eventualmente inutilizzata è persa).

| COMUNICAZIONE |

Per usufruire della nuova dilazione delle rate:

▪ il fornitore/ultimo cessionario titolare dei crediti

▪ è tenuto a presentare apposita comunicazione telematica all’Agenzia delle entrate, dove indicare:

– la tipologia di credito (Superbonus, bonus barriere o sismabonus)

– l’annualità della rata da ripartire (es: rata utilizzabile nel 2023 da superbonus)

– l’importo della rata.

La comunicazione può riferirsi:

✓ anche solo a una parte della rata del credito al momento disponibile (ripartizione parziale)

✓ con successive comunicazioni possono essere rateizzati, anche in più soluzioni, la restante parte della rata e gli eventuali altri crediti nel frattempo acquisiti.

Modalità di invio: la comunicazione è inviata tramite apposita funzionalità che sarà attivata nella “Piattaforma cessione crediti” (cioè nell’ambito del medesimo servizio web con il quale si procede alla comunicazione di cessione dei crediti).

Attivazione della piattaforma: il provvedimento chiarisce che la comunicazione potrà essere effettuata:

▪ a decorrere dal 2/05/2023 (data di attivazione della funzionalità), ma solo in via diretta

▪ dal 3/07/2023 sarà possibile effettuare la trasmissione anche tramite intermediario abilitato (con delega alla consultazione del cassetto fiscale del contribuente).

Non è previsto un termine ultimo per la comunicazione.

Si fornisce una rappresentazione grafica della diluizione in 10 rate, con riferimento a due interventi da Superbonus effettuate prima o dopo il 2022.